服務熱線

0755-83044319

發(fā)布時間:2022-03-10作者來源:薩科微瀏覽:1676

從去年開始缺芯現(xiàn)象,延續(xù)到現(xiàn)在,絲毫不見好轉(zhuǎn)。

上個月發(fā)生的香港500萬芯片被搶、深圳千萬芯片被偷事件,告訴我們事情大有愈演愈烈之勢。

各類芯片終端需求持續(xù)旺盛,導致晶圓代工各制程產(chǎn)能嚴重不足。

國內(nèi)的晶圓廠,因為產(chǎn)能緊張,只能優(yōu)先滿足長期合作伙伴,中小客戶就算預先付款,也未必能按時拿到貨。

為了應對這個情況,各大廠商從3月份開始就紛紛公告擴產(chǎn)計劃。

臺積電、三星計劃投資金額均超過1000億美元,國內(nèi)中芯國際、華虹半導體等企業(yè)也紛紛加大資本開支。

缺芯事件,也讓老美意識到芯片產(chǎn)能的重要性,從去年開始陸續(xù)推出跟半導體有關(guān)的法案,其中還包括520億美元的投資計劃。

根據(jù)SEMI6月份發(fā)布的[敏感詞]報告,今年全球?qū)⑿陆ㄔO19座晶圓廠,而明年將會增加10座。

其中,中國大陸和臺灣地區(qū)將各新建8個晶圓廠,其次是北美,將新建6個。

一直以來,許多對半導體行業(yè)不太了解的朋友們都有一個嚴重的認知誤區(qū),那就是覺得中國芯片的主要問題在于制造工藝落后。

比如,看到臺積電、三星的5nm芯片已經(jīng)實現(xiàn)量產(chǎn),正在聚焦3nm制程,就認為中芯國際的14nm、28nm工藝很落后。

因此,會覺得國內(nèi)的當務之急是趕緊發(fā)展先進工藝,盡快向7nm、5nm沖擊。

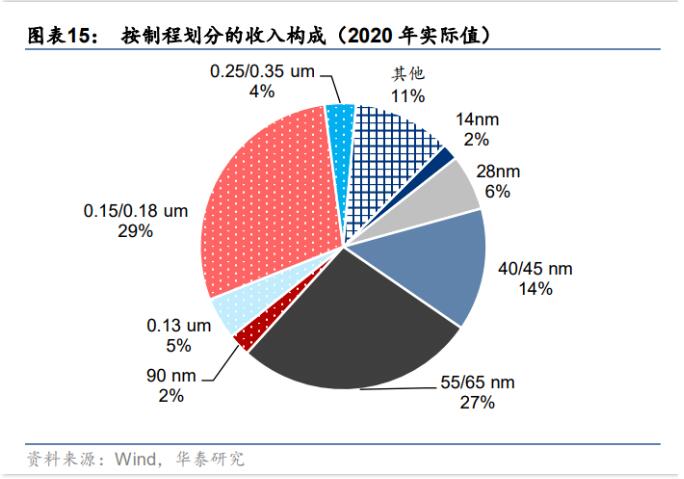

而事實是,中芯國際制造工藝雖然能達到14nm,但占收入比重極小,2020年為2%,2021年預期提升到4%。

28nm占營收的比重也僅為6%,大部分收入還是依賴成熟工藝,即90~45nm。

相比于制造工藝落后,國內(nèi)芯片產(chǎn)能過低才是更大的問題。

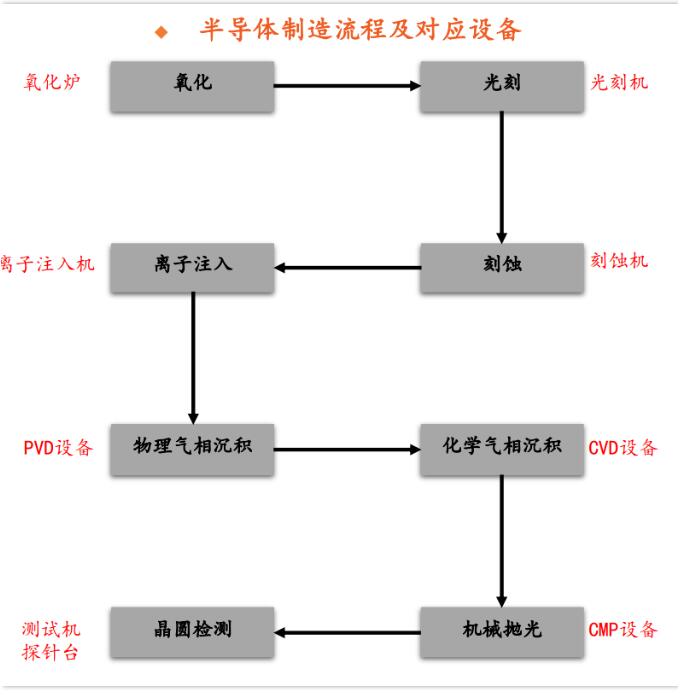

造芯片,不是只需要光刻機就行了,還要經(jīng)過刻蝕、沉積、離子注入、清洗、氧化、檢測等環(huán)節(jié),缺一不可。

目前中國最不缺光刻機,DUV光刻機可以正常購買,真正缺的是其他環(huán)節(jié)被美國把持的設備。

最近,美國又開始限制28nm設備對我國的出口,企圖在成熟工藝上限制我們的產(chǎn)能。

除了手機芯片對工藝要求較高,其他智能設備需要的芯片,國內(nèi)企業(yè)的成熟工藝基本都可以達到。

比如,汽車芯片、顯示驅(qū)動IC、電源管理芯片、物聯(lián)網(wǎng)連接IC、Wi-Fi6等芯片都需要28nm工藝制造。

比起高端芯片,國內(nèi)更缺成熟工藝,8寸比12寸緊缺,90/55/28nm比7/5nm緊缺。

以等效8英寸產(chǎn)能計算,中芯國際的產(chǎn)能僅有臺積電的10%~15%,根本無法滿足國內(nèi)需求。

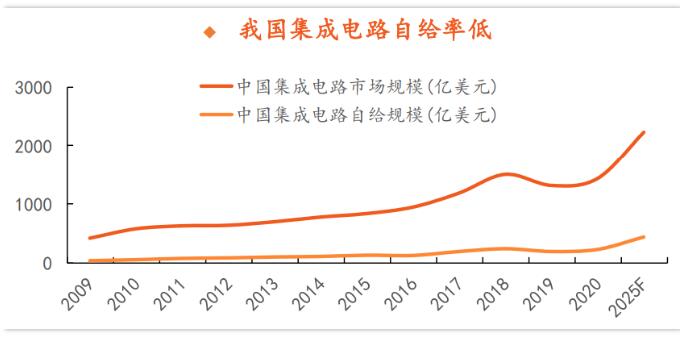

制造產(chǎn)能不足,極大制約國內(nèi)芯片產(chǎn)業(yè)的發(fā)展,2020年我國集成電路供給量為227億美元,需求量為1430億美元,自給率僅為15.9%。

進出口上,2020年我國集成電路進口3500億美元,出口1166億美元,貿(mào)易逆差高達2334億美元,進口芯片中,多為45nm以上的成熟工藝。

“自研”雖然振奮人心,但并不能解決當前的產(chǎn)能不足的問題,與其追求7nm、5nm,不如先做好成熟工藝。

韋爾股份的CIS、PMIC、Driver,兆易創(chuàng)新的NOR、MCU,匯頂科技的指紋識別,圣邦股份的模擬IC,卓勝微的射頻芯片。

這些公司的芯片都屬于12寸成熟工藝(90~45nm),并非所謂的先進工藝(14~5nm),但即便如此,國內(nèi)也缺乏相應的成熟代工產(chǎn)能與其配套。

根據(jù)各公司一季報披露信息,中芯國際產(chǎn)能利用率為98.7%,華虹半導體利用率為104.2%,繼續(xù)維持高位狀態(tài)。

2021年世界半導體大會上,工程院院士吳漢明談到國內(nèi)芯片產(chǎn)能問題,就認為國內(nèi)還需要再建設8個中芯國際的產(chǎn)能。

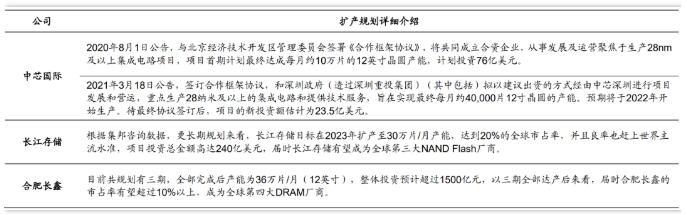

目前,以中芯、長江存儲、合肥長鑫為代表的國內(nèi)廠商都在積極擴產(chǎn),此輪新建晶圓廠和擴產(chǎn)完成后,能很大程度上緩解我國芯片產(chǎn)能問題。

新建晶圓廠的[敏感詞]投資項是半導體設備,占總投資額的近80%,各大廠擴產(chǎn)項目建設,會帶來大量的設備需求。

在美國出口限制越來越強的背景下,半導體設備國產(chǎn)替代的趨勢不可阻擋。

“國產(chǎn)化”、“去美化”一直是半導體領域的熱門話題,凡是涉及國內(nèi)半導體技術(shù)突破、重大進展的新聞,熱度總是居高不下。

比如前陣子,電子信息研究所所長溫曉君接受環(huán)球網(wǎng)采訪的文章就引起了爭議。

文中先是表示國產(chǎn)14nm芯片有望到明年實現(xiàn)量產(chǎn),但這一表述明顯有問題,因為從材料到設備,14nm工藝明年全部實現(xiàn)國產(chǎn)化,根本不現(xiàn)實。

隨后,環(huán)球網(wǎng)就修改了關(guān)于明年量產(chǎn)14nm國產(chǎn)芯片的話,避免了誤會。

其實,對于半導體產(chǎn)業(yè),我們需要有一個清醒的認識,那就是想實現(xiàn)“國產(chǎn)化”非常困難。

完全“國產(chǎn)化”難度究竟有多高呢?

這么說吧,半導體是一個深度全球化的產(chǎn)業(yè),理論上沒有任何一個國家可以實現(xiàn)“國產(chǎn)化”。

半導體設備美國為主,日歐為輔;

半導體材料日本為主,歐美為輔;

芯片代工臺灣省為主,韓國為輔;

芯片設計美國為主,中國大陸為輔;

封測臺灣省為主,中國大陸為輔。

日本半導體產(chǎn)業(yè)曾經(jīng)占領全球50%的市場,后期卻在芯片設計、制造等領域失勢。

韓國在儲存芯片領域一家獨大,但原材料始終無法“去日本化”。

強如美國,光刻機、半導體材料等也得靠進口。

所以,芯片“國產(chǎn)化”雖然聽上去振奮人心,但路子并不好走。

對現(xiàn)在的中國半導體來說,比“國產(chǎn)化”更迫切的是“去美化”,即與美國脫鉤,對其強勢領域進行國產(chǎn)替代。

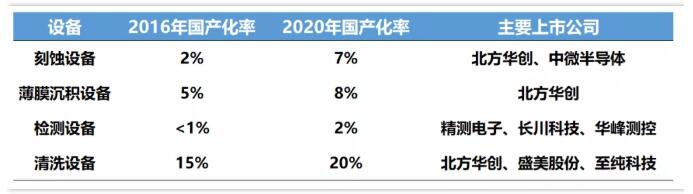

半導體設備這邊,美國除了光刻機之外,在薄膜沉積、檢測、刻蝕機、清洗機、離子注入等設備上都有很強的優(yōu)勢,全球前十大半導體設備公司中,美國占據(jù)了四席。

2020年全球半導體設備銷售額711.8億美元,其中,中國大陸為187.3億美元,占全球市場26.3%。

中國大陸超越臺灣省,成為全球[敏感詞]大市場,但國內(nèi)半導體設備自制率仍較低,2020年國產(chǎn)化率約為16%。

半導體設備中,光刻機、刻蝕機、薄膜沉積設備、質(zhì)量檢測設備價值[敏感詞]。

2020年這四類設備市場規(guī)模分別為132億美元、123億美元、138億美元、72億美元,占比分別為21%、20%、22%、11%。

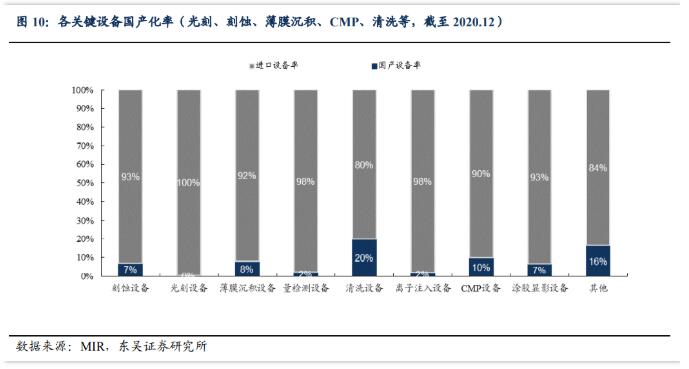

從國產(chǎn)化率來看,清洗設備、CMP設備國產(chǎn)化率相對較高,最有可能率先國產(chǎn)化。

刻蝕、薄膜沉積、檢測設備國產(chǎn)滲透較快,同時市場規(guī)模也足夠大,賽道更好。

其他環(huán)節(jié),要么是國內(nèi)企業(yè)競爭力太弱,如光刻機,要么市場太小,目前不用過于關(guān)注。

綜合考慮國產(chǎn)化率、市場規(guī)模、是否上市等因素,刻蝕、薄膜沉積、檢測、清洗這四大設備存在投資價值。

(1)北方華創(chuàng)VS中微公司

北方華創(chuàng)和中微公司是國內(nèi)少有的兩家平臺型設備公司,共同點是體量大、產(chǎn)品線豐富、研發(fā)實力強。

北方華創(chuàng)布局更加全面,涵蓋刻蝕、薄膜沉積、熱處理、清洗等設備;

中微公司刻蝕設備為主,包含部分薄膜沉積設備(MOCVD)。

單論刻蝕設備,中微明顯強于北方華創(chuàng)。

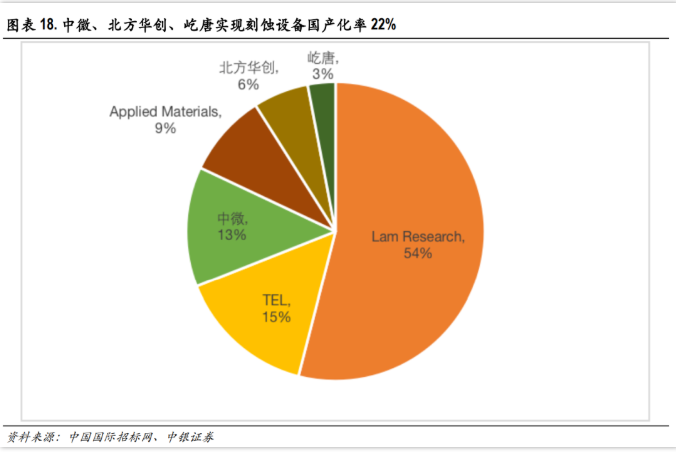

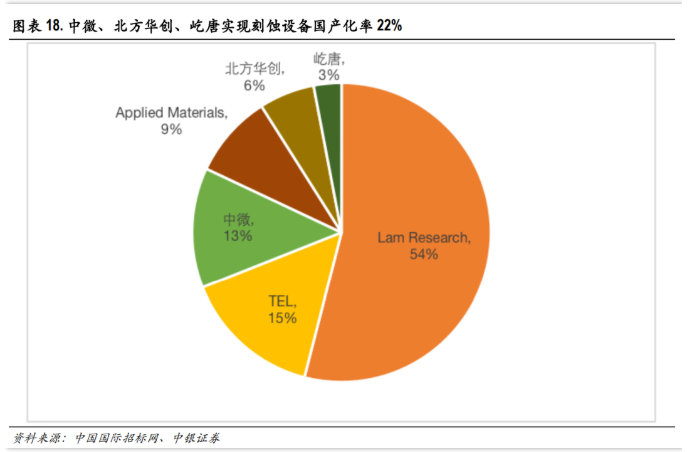

全球刻蝕設備市場呈現(xiàn)壟斷格局,泛林半導體、東京電子和應用材料公司排前三,CR3超過90%。

而在本土晶圓廠的刻蝕設備市場中,國際三家龍頭占據(jù)78%市場,中微公司市占率13%,北方華創(chuàng)市占率6%。

技術(shù)上,中微同時開發(fā)了CCP刻蝕(市場規(guī)模48億美元)、ICP刻蝕(市場規(guī)模76億美元),而北方華創(chuàng)僅包含ICP刻蝕。

中微的CCP刻蝕工藝可以覆蓋65nm~5nm的微觀器件,在國內(nèi)28nm晶圓廠的市占率為39%,已進入臺積電[敏感詞]工藝產(chǎn)線。

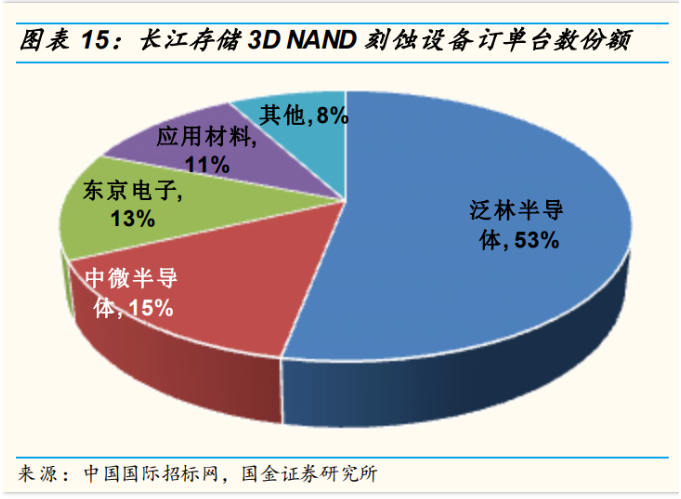

以長江存儲18~20年刻蝕設備招標情況為例,中微公司排名第二,占比15%,明顯強過北方華創(chuàng)。

但從整體看,北方華創(chuàng)產(chǎn)品基本具備28nm國產(chǎn)替代能力,是國產(chǎn)半導體設備的[敏感詞]龍頭。

北方華創(chuàng)在刻蝕機、薄膜設備(PVD、CVD)、清洗機、氧化爐等設備上都屬于國內(nèi)一線,技術(shù)、市占率領先。

如果說中微公司是單科成績拔尖,刻蝕機技術(shù)可以接近[敏感詞]水準,那北方華創(chuàng)就是全科平衡,基本都屬于國內(nèi)領先水平,平臺屬性更強。

目前,市場對北方華創(chuàng)更加認可,3月份股價觸底后,一路向上,不斷創(chuàng)出新高;而中微公司拉胯嚴重,目前仍然處于低位反彈階段。

從“國產(chǎn)化”角度來探討,想要實現(xiàn)28nm工藝完全國產(chǎn)化,北方華創(chuàng)或許是中間最重要的一環(huán)。

多產(chǎn)品布局,使得在國產(chǎn)替代的過程中,北方華創(chuàng)擁有的市場空間大大高于中微公司,這也是兩家公司股價走勢截然不同的原因。

(2)檢測設備

檢測設備主要用于檢測芯片性能與缺陷,貫穿于半導體制造過程中的每一步主要工藝,按不同環(huán)節(jié)分為前道測試和后道測試設備。

前道測試設備(規(guī)模86億美元)主要用于晶圓加工環(huán)節(jié),屬于質(zhì)量檢測,代表為精測電子。

后道測試設備(規(guī)模61億美元)主要用于晶圓加工后的封測環(huán)節(jié),主要為電學檢測,與封測產(chǎn)能擴張緊密相關(guān),代表為長川科技、華峰測控。

精測電子2018年7月份成立了上海精測,開始布局半導體前道測試,目前推出了膜厚檢測設備、OCD檢測設備等多款產(chǎn)品。

前道測試設備中,膜厚測量、OCD檢測占比分別為12%、10%,精測電子的膜厚測量設備已經(jīng)成功小批量生產(chǎn)并進入長江存儲生產(chǎn)線,OCD量測設備已取得訂單并已實現(xiàn)交付。

在前道測試設備上,國內(nèi)企業(yè)目前的競爭力較弱,處于技術(shù)、產(chǎn)品突破階段。

國內(nèi)三家廠商上海精測、中科飛測、上海睿勵雖能拿到訂單并交付,但都沒有形成規(guī)模化,放量很少。

精測電子雖然能蹭上半導體設備的概念,但相比其他領域的一線廠商,技術(shù)、產(chǎn)品都沒有明顯優(yōu)勢,因此市場給予估值也一直不高。

與之相反,后道測試設備賽道的兩家上市公司,長川科技、華峰測控就明顯有競爭力的多。

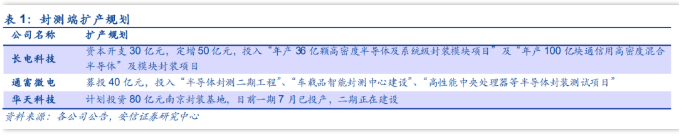

后道測試依附于封測廠,而我國正好是封測大國,擁有 “封測三杰”——長電科技、通富微電、華天科技,因此格局比前道好很多。

隨著三大封測廠商宣布擴產(chǎn)計劃,合計投資150億元擴充原有產(chǎn)線,會直接增加對國產(chǎn)后道測試設備的需求。

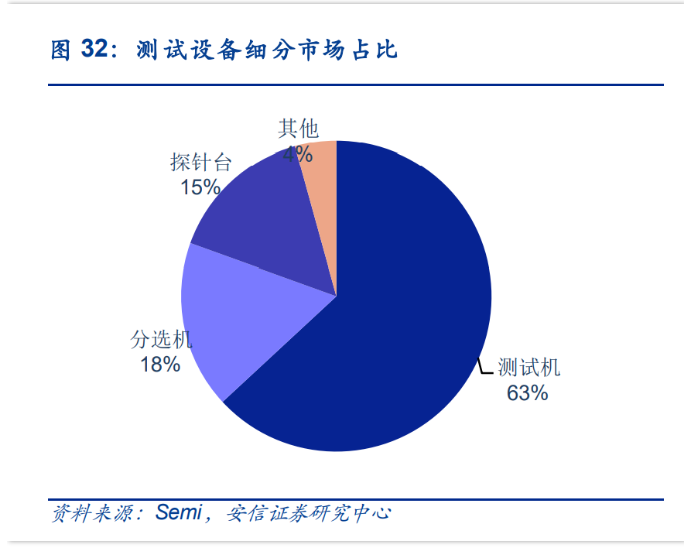

后道測試設備主要分為探針臺、分選機、測試機(ATE),三者中,測試機市場[敏感詞],價值量更高。

華峰測控聚焦測試機,長川科技分選機為主、測試機為輔。

華峰測控的測試機國內(nèi)領先,接近世界一流水平,進入了日月光、意法半導體、長電科技等封測龍頭供應鏈。

測試機業(yè)務上,華峰2020年營收近4億元,是長川科技的4倍左右,公司整體毛利率為80%,也高于長川科技的50%。

由于測試機賽道好于分選機,也導致華峰測控的盈利能力明顯強于長川科技,但受制于單一賽道,成長速度不如多賽道布局的長川。

(3)清洗設備

前面提到,清洗設備是目前國產(chǎn)化率[敏感詞]的半導體設備,由于技術(shù)難度較低,是最有可能率先完成國產(chǎn)替代的領域。

清洗的目標是去除所有表面沾污,包括顆粒、有機物、金屬和自然氧化層。

隨著工藝流程延長且復雜,每個晶片在整個制造過程中需要至少超過200道清洗步驟,這也是為啥晶圓廠都這么耗水的原因。

清洗設備市場規(guī)模在35.6億美元左右,前三名迪恩士、東京電子和泛林半導體市場率超過90%。

盛美股份還沒上市,A股中只有北方華創(chuàng)、至純科技有清洗機業(yè)務,

盛美股份是龍頭,國內(nèi)企業(yè)中市占率[敏感詞],產(chǎn)品進入中芯國際、長江存儲、SK海力士等企業(yè)供應鏈,目前正在申報科創(chuàng)板IPO。

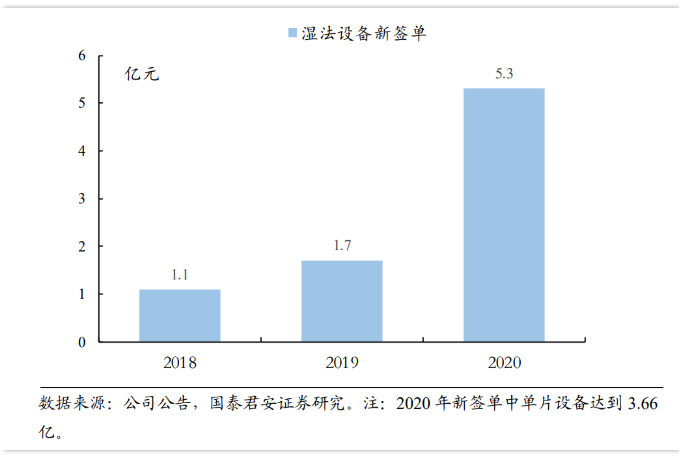

至純科技從2017年開始進入清洗設備,隨后逐漸加大研發(fā),即將進入放量階段。

2020年,至純科技濕法清洗設備全年出貨超30臺,實現(xiàn)收入2.18億元,客戶包括華潤微、楚微、中車、燕東科技、臺灣力機電等企業(yè)。

公司目前訂單充足,2020年新簽訂單5.3億元,排產(chǎn)計劃已經(jīng)到了2022年。

至純目前的設備可實現(xiàn)28nm濕法工藝全覆蓋,可以滿足國內(nèi)絕大部分晶圓廠的要求,單片清洗設備預計會在下半年批量交付,公司毛利率和凈利潤應該會有不小的提升。

為了緩解當下的缺芯危機,各大晶圓廠都在醞釀著一大波擴產(chǎn)計劃,直接利好上游半導體設備公司。

美國不斷的限制和打壓,也堅定了國內(nèi)半導體產(chǎn)業(yè)完成“去美化”、實現(xiàn)國產(chǎn)替代的決心。

在國內(nèi)設計、制造、封測都在快速擴張的時候,作為上游賣鏟子的設備廠商們,肯定也會迎來高速發(fā)展。

市場更加偏好平臺型的北方華創(chuàng),以及產(chǎn)品有競爭力并實現(xiàn)放量的長川科技、華峰測控、中微公司等企業(yè),給了很高的估值。

而至純科技、精測電子由于產(chǎn)品放量不多,目前估值較低,存在一定的預期差,未來隨著產(chǎn)品不斷量產(chǎn),很可能會經(jīng)歷估值重塑。

考慮到大部分晶圓廠擴產(chǎn)項目會持續(xù)到22、23年,對設備的需求也會同步持續(xù),設備廠商的業(yè)績也有相應保證,景氣程度或許還將繼續(xù)蔓延。

免責聲明:本文轉(zhuǎn)載自“芯師爺”,本文僅代表作者個人觀點,不代表薩科微及行業(yè)觀點,只為轉(zhuǎn)載與分享,支持保護知識產(chǎn)權(quán),轉(zhuǎn)載請注明原出處及作者,如有侵權(quán)請聯(lián)系我們刪除。

公司電話:+86-0755-83044319

傳真/FAX:+86-0755-83975897

郵箱:1615456225@qq.com

QQ:3518641314 李經(jīng)理

QQ:202974035 陳經(jīng)理

地址:深圳市龍華新區(qū)民治大道1079號展滔科技大廈C座809室

友情鏈接:站點地圖 薩科微官方微博 立創(chuàng)商城-薩科微專賣 金航標官網(wǎng) 金航標英文站

Copyright ?2015-2024 深圳薩科微半導體有限公司 版權(quán)所有 粵ICP備20017602號-1