服務熱線

0755-83044319

發布時間:2022-03-10作者來源:薩科微瀏覽:2041

今年下半年以來晶圓代工產能奇缺,代工費用也是持續上漲,并且已向下傳導到了封測端,使得封測產能也被擠爆,封測價格也是出現了一波上漲,而下游的很多芯片也都出現了缺貨及價格上漲的情況。有分析稱,晶圓代工產能緊缺問題將持續至明年年中。而昨日臺灣晶圓代工大廠力積電董事長黃崇仁在接受采訪時則表示,全球晶圓代工產能不足將持續到2022年之后,目前已經有客戶出現了恐慌的情緒。

晶圓產能緊缺將持續至2022年?

11月30日,臺灣晶圓代工大廠力積電召開法人說明會,力積電董事長黃崇仁對外表示,由于需求成長率大于產能成長率,且包括5G及AI等應用帶動更多需求,使得晶圓代工市場出現了產能緊缺,而新建晶圓廠成本高昂,并且從興建到量產至少需要三年,因此新建產能的“遠水”難救“近火”。目前產能吃緊已經到了客戶會恐慌的情況。黃崇仁對認為,全球晶圓代工產能不足會持續到2022年之后。

黃崇仁表示,今年晶圓代工產能不足,除了需求端爆發之外,另一大原因在于產能增加十分有限。

黃崇仁援引相關數據稱,近幾年來除了臺積電、三星等積極擴充先進制程產能外,其它晶圓代工廠的成熟制程的產能增加很少,過去五年產能成長率不到5% 。但是2020-2021年的全球晶圓產能需求成長率卻達了30~35%,2022年之后,隨著5G及AI相關的大量應用的增長又會帶動龐大需求。

但是在供應方面,目前半導體產業如果要興建新的晶圓廠,一定會優先投資制程更為先進的晶圓廠,而對于像40nm或28nm等成熟制程的晶圓廠的投資則很少。并且,新建晶圓廠的成本高昂,從建廠到量產需要三年左右的時間,而近期在成熟制程上,很少有新的投資建廠計劃。

目前力積電擁有2座8英寸及3座12英寸晶圓廠,產能利用率已達100%。黃崇仁表示,雖然力積電12英寸晶圓產能有10萬片,但是現在連兩三百片的產能也擠不出,產能已緊缺到不可思議,客戶對于產能的需求甚至已經達到了恐慌的程度。

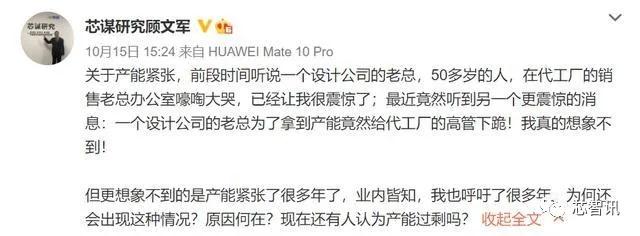

黃崇仁的話并非危言聳聽。早在今年10月中旬,芯謀研究的顧文軍就在微博上發文表示,“一個(芯片)設計公司的老總為了拿到產能近日給代工廠的高管下跪!”

為了解決產能不足的問題,力積電已計劃在明年3月建全新的基于成熟制程的12英寸晶圓廠。不過,黃崇仁也表示,從建廠到量產需要三年左右的時間。總體來看,新產能“遠水”救不了“近火”,產能會一路缺到2022年之后。

8吋產能爆滿,擴產受限,“漲”聲不斷

自2019下半年以來,8英寸晶圓產能就已經很緊張,疊加今年新冠疫情的影響,以及傳統旺季的來臨,今年下半年CMOS圖像傳感芯片、指紋識別芯片、電源管理芯片、顯示驅動IC、射頻芯片、MEMS傳感器、MOSFET、部分特殊存儲芯片、部分MCU芯片等主要依賴于8吋晶圓的芯片需求爆發,進一步加重了8英寸晶圓的產能的緊缺問題。

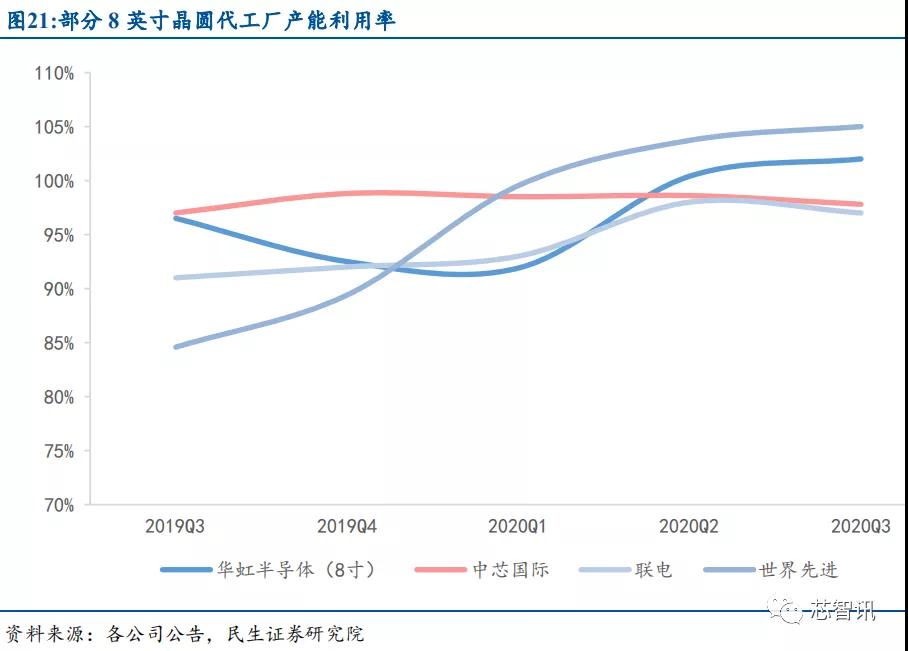

根據資料顯示,世界先進、華虹宏力在2020Q3的8英寸晶圓廠產能利用率均超過 100%,聯電,中芯國際的8英寸晶圓廠產能利用率也處在 95%的高位附近。工廠已經超負荷運轉,供貨期也相應延長,以功率器件IGBT 為例,當前的供貨期遠高于 IGBT 正常 7-8 周的供貨期。英飛凌、安森美、Microsemi等 IGBT 供應商 2020Q1 的供貨期已達 13-30 周。

另外,隨著近年來6英寸晶圓廠的陸續大量關閉,使得近年來原本依賴于6英寸晶圓的器件,如分立器件、功率器件、MEMS、模擬芯片等產品需求切換至8英寸晶圓,這也持續的加重了8英寸產能的負擔。有數據顯示,在2010~2016年間,約超過20座6英寸晶圓廠關閉。

目前模擬芯片和功率器件適配8英寸晶圓主要有兩大優勢:1)8英寸晶圓已具備了成熟的特種工藝,上述芯片對特種工藝的要求較高。2)8英寸晶圓相對于12英寸晶圓線具有成本優勢,剩余折舊額較低等。這也使得越來越多的“釘子戶”集聚在8英寸晶圓產能上。

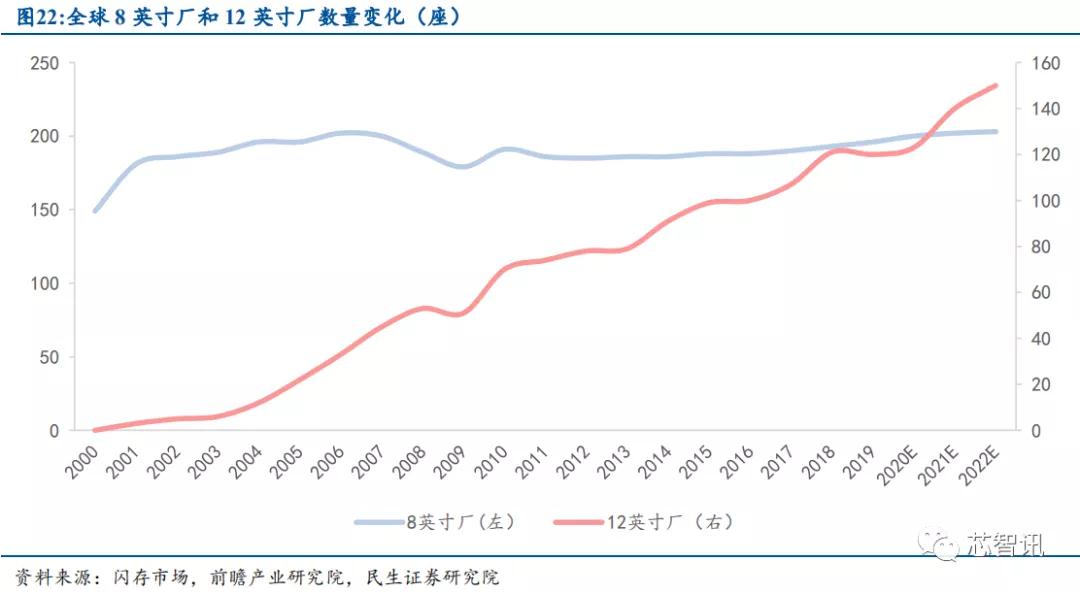

同樣對于聚焦于成熟制程的晶圓廠來說,現有的8英寸晶圓廠大多都已經完成折舊,在市場產能緊缺及漲價效應下,更具經濟效益。但是如果貿然新建新的8英寸晶圓廠,不僅需要大幅增加資金投入,而且即使現在建也要兩三年后才能量產,屆時市場需求是否還有現在這么旺盛?這將是一個大問題。如果量產后,市場需求不足,產能利用率低下,再加上高額的折舊費用,那真是血虧了。畢竟12英寸晶圓廠已經是大勢所趨。所以,8英寸晶圓廠的數量近年來一直是沒有怎么增加,而是維持在一個平衡。

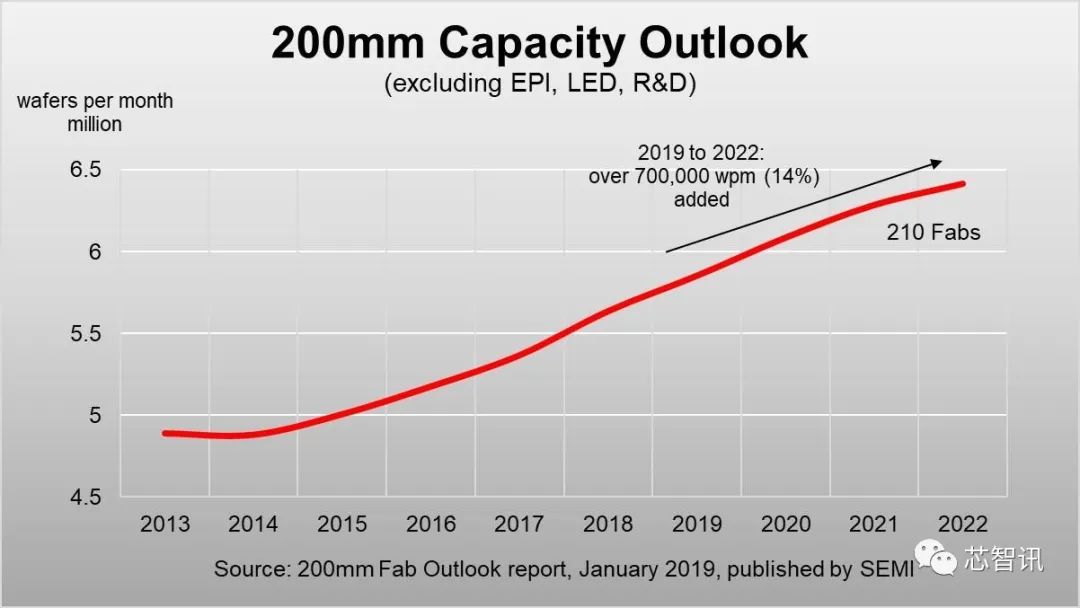

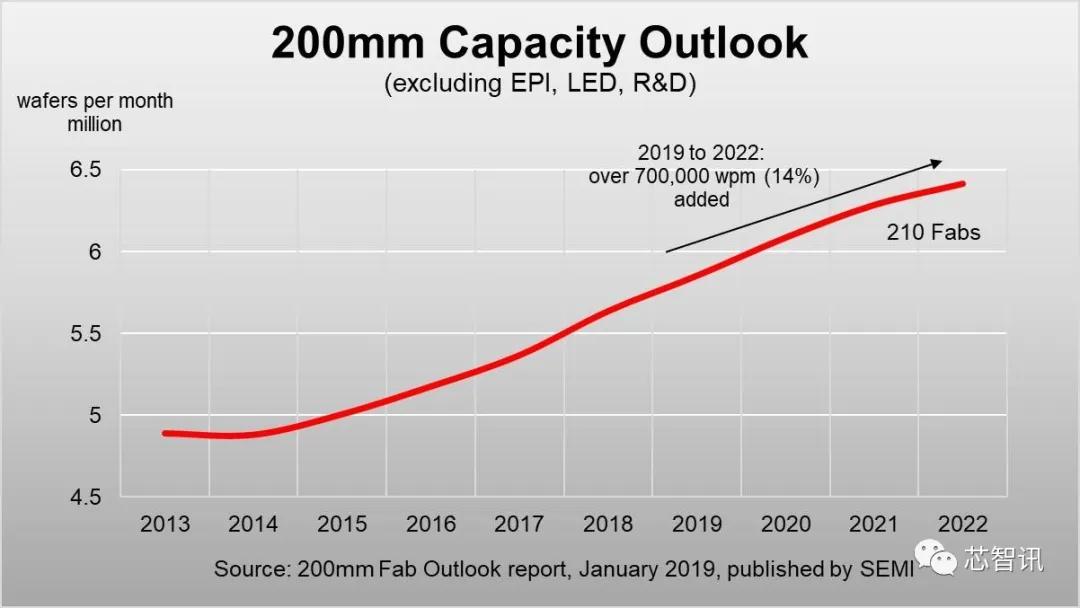

根據SEMI(國際半導體產業協會)預計,2019年至2022年,全球8英寸晶圓產量將增加70萬片,增加幅度為14%,年均增速約為4.5%;其中,MEMS傳感器相關產能約增加25%,功率器件產能約增加23%,年均增速約為6%。未來幾年將推升全球8寸晶圓廠產能至每月接近650萬片。

另外需要指出的是,現存的8英寸晶圓當中有一些還把持在IDM廠商手中,并且部分轉向12英寸晶圓廠的IDM廠商還會將一些依賴于8英寸晶圓的產品外包出去,這些也會進一步擠壓8英寸晶圓代工市場。

總體來看,8英寸晶圓的供給增速落后于市場需求增速,在很多細分領域差距更為明顯。

而從供給端來看,雖然在2008年以前,8英寸晶圓廠還是主流,但隨著更具利用效率的12英寸晶圓廠的每年新建數量的增加(12英寸晶圓的可利用面積達到了8英寸晶圓的兩倍),12英寸晶圓廠已經成為當前主流。與此同時,不少的8英寸晶圓廠也開始關閉,轉向12英寸晶圓廠。資料顯示,1999年到2018年間,全球總共關閉了76家8英寸晶圓廠。

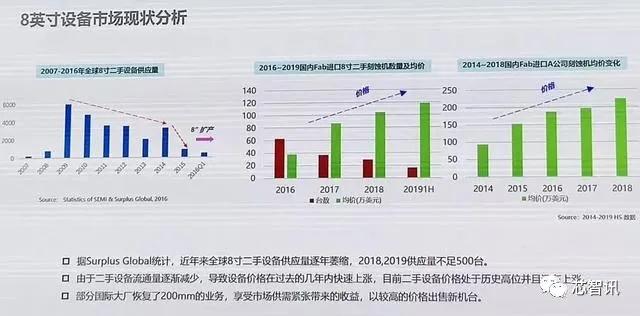

由于12英寸晶圓廠已經成為當前主流,這也使得上游的半導體設備廠近年來也開始將產品線轉向12英寸產線,很多8英寸產線所需的半導體設備已經停產,二手設備昂貴又流通量少,導致8英寸晶圓新產能增長有限。

去年國產半導體設備龍頭北方華創副總裁、首席科學家劉韶華在“2019中國(珠海)集成電路產業高峰論壇”上就曾表示,由于車用半導體、物聯網MCU、PMIC、CIS、分立器件、MEMS、指紋識別芯片等對于8英寸廠投片需求的持續增長,以及部分MOSFET由6英寸廠轉向8英寸廠,致使目前8英寸晶圓代工廠的產能爆滿,大廠的產能利用率持續維持在90%以上。雖然當時(2019年12月)國內不少8英寸產線正在擴產,在建的產線有6條,但是未來較長一段時間內產能很難增加,關鍵瓶頸在于核心設備的緊缺。

劉韶華當時曾表示,上游的設備大廠現在更多的關注于12英寸設備,對于8英寸設備的供應量已經減少,與此同時,市場上流通的二手8英寸設備也比較有限。根據Surplus Global統計,近年來全球8英寸二手設備供應量逐年萎縮,2018、2019年供應已不足500臺。而新建一個月產能9萬片的8英寸成熟制程工廠,大約需要800臺各類設備。顯然,上游的8英寸設備供應目前是極其緊缺的,這也推動了二手8英寸設備的價格持續上漲。

正是由于上游8英寸設備供應的緊缺,也直接導致了目前8英寸的產能很難在短時間進行擴大。即便是現在新建8英寸晶圓廠也需要2-3年才能實現達產,這也意味著目前8英寸產能爆滿的狀況,難以在短時間內得到緩解。

在此背景之下,今年下半8英寸晶圓代工市場產能持續爆滿,供不應求,價格也是水漲船高。此前就有產業鏈人士透露,在今年8月份,包括臺積電、聯華電子在內的芯片代工商將8英寸晶圓代工報價提高了10%-20%。近日,又有消息稱,今年四季度包括聯華電子、格芯和世界先進在內的純代工企業將8英寸晶圓代工報價提高了約10%-15%。另有預測稱,2021年,8英寸晶圓代工報價可能最多還將上漲40%。

12吋產能同樣緊缺

受新冠疫情影響,由于上半年廠商對于市場的預判、產品的規劃及備貨都偏保守,而隨著下半年國內疫情的控制,以及在5G及AI推動下的以智能手機、PC、平板電腦等為代表的消費電子、服務器、汽車電子需求快速反彈,也推動了中高端芯片對于12英寸晶圓投片量的大幅增長。

比如臺積電的7nm及5nm產能就一直很緊張,即使9月15日斷供華為之后,臺積電三季度也創下了新記錄達到約121.4億美元,而對于四季度營收預計,即使華為貢獻的營收為0,其營收也將會在124-127億美元之間,依然會保持增長。而這也主要得益于AMD CPU/GPU、蘋果A14/M1等芯片的需求。

另外,主要基于成熟制程的聯電的12英寸晶圓代工廠,下半年來得益于聯電80/90nm制程的TDDI芯片投片量增加,以及三星、聯發科、瑞昱等大客戶訂單的增加,產能也是持續滿載。

據此前臺灣媒體的報道顯示,聯發科因應物聯網應用需求增長,緊急增加聯電22納米下單量;瑞昱主動式降噪無線藍牙耳機IC、擴充底座控制IC訂單也涌入聯電;三星的ISP影像處理器也從9月開始追加聯電12寸廠投片量,估計總量將達1萬片,而且三星28納米OLED驅動芯片需求增加,都推動了聯電12英寸晶圓代工廠產能的緊張。

根據富邦投顧[敏感詞]的研報資料也顯示,由于目前半導體增長主要來自 HPC/AI/5G/ADAS 等需要先進制程支援的應用領域需求的快速增長,這也使得高階晶圓的投片量大幅增加,推動12英寸晶圓代工產能需求在2020年下半年出現供應吃緊的情況,并預計2021-2022年供應吃緊情況仍不易緩解。

另外,前面提到,相對于12英寸晶圓來說,目前8英寸晶圓已具備了成熟的特種工藝,并且成本優勢明顯。而對于現有的8英寸晶圓代工廠商來說,轉向12英寸晶圓廠,不僅整體投入成本高,量產后,折舊成本也很高,并且基于8英寸晶圓產能的相關芯片產品的售價也偏低,因此不論是擴產還是新建8英寸晶圓廠都沒有太大的成本效益。而且更為關鍵的是,其眾多的客戶仍然還是停留在8英晶圓產能上。

特別是對于像PMIC(電源管理芯片)、LDDI(大尺寸顯示驅動芯片)等產品來說,在8英寸晶圓廠生產是[敏感詞]成本效益的,并且此類產品也沒有往12英寸晶圓廠及先進工藝轉進的必要性。

不過,隨著8英寸晶圓代工產能的持續緊缺,以及代工費用的持續上漲,也確實迫使部分客戶不得不開始對于一些適合轉向12英寸晶圓代工廠生產的相關產品(比如OLED驅動芯片、CMOS圖像傳感器等)進行更改設計,逐步轉向12英寸晶圓代工廠生產。

這也進一步加重了12英寸晶圓代工市場產能緊張的問題。

雖然根據IC Insights統計和預測,2020年全球將有10座新的12英寸晶圓廠進入量產階段,全球晶圓產能將新增相當于1790萬片8英寸晶圓,2021年新增產能將創歷史新高,達到約相當于2080萬片8英寸晶圓。但是這其中相當大一部分都屬于是三星、SK海力士、長江存儲等存儲廠商用于生產自家存儲芯片的產能,只有華虹無錫的12英寸晶圓廠是基于成熟制程的12英寸晶圓代工廠。

資料顯示,無錫12英寸晶圓廠目前已經有包括90納米嵌入式閃存、65納米邏輯與射頻工藝平臺、分立器件三個平臺進入量產階段,預計在2020年底月產量有望達到2萬片。預計2021年該廠產能有望擴張到4萬片/月,產能有望在2021年四季度達到接近滿產。

正如前面力積電董事長黃崇仁所指出的那樣,目前新建12英寸晶圓廠大都是追求先進制程,而基于成熟制程的12英寸晶圓代工廠可謂是少之又少。而這也在一定程度上限制了現有的基于8英寸晶圓的成熟制程產品向12英寸晶圓轉移。

小結:

綜合來看,目前晶圓代工市場市場的產能緊缺及漲價的情況,短期內是難以解決的,并且產能緊缺的問題可能確實會一直持續至2022年之后。這主要是由于此前的一些新建產能可能要在未來兩年才能得到釋放,而今明兩年新建的產能也要等到2022年之后才能量產。另外一些客戶的產品由8吋轉向12吋也需要時間。

對于芯片設計廠商來說,能否搶到足夠的產能,也就成為了未來兩年能否在市場競爭當中脫穎而出的關鍵。簡單來說,對于有實力的芯片設計大廠,這或許將是一次機會,但是對于實力較弱的中小型芯片設計廠商來說,這可能將是一場災難。

注:本文轉載自網絡,支持保護知識產權,轉載請注明原出處及作者,如有侵權請聯系我們刪除。

公司電話:+86-0755-83044319

傳真/FAX:+86-0755-83975897

郵箱:1615456225@qq.com

QQ:3518641314 李經理

QQ:202974035 陳經理

地址:深圳市龍華新區民治大道1079號展滔科技大廈C座809室

友情鏈接:站點地圖 薩科微官方微博 立創商城-薩科微專賣 金航標官網 金航標英文站

Copyright ?2015-2024 深圳薩科微半導體有限公司 版權所有 粵ICP備20017602號-1