一、芯片設計

集成電路是電子信息產(chǎn)業(yè)的基石,而IC設計作為集成電路產(chǎn)業(yè)鏈上游,是[敏感詞]發(fā)展活力和創(chuàng)新的重要環(huán)節(jié),具有高投入、高風險、高產(chǎn)出的特點。

近年來中國芯片設計產(chǎn)業(yè)在提升自給率、政策支持、規(guī)格升級與創(chuàng)新應用等要素的驅(qū)動下,保持了高速成長的趨勢。 根據(jù)SEMI數(shù)據(jù),我國芯片設計行業(yè)保持了較快的增長態(tài)勢,2020年我國芯片設計行業(yè)銷售額首次突破500億美元,全行業(yè)設計企業(yè)數(shù)量為2218家,同比增長24.6%。

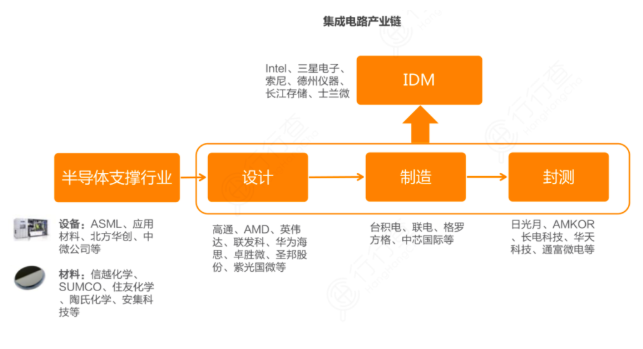

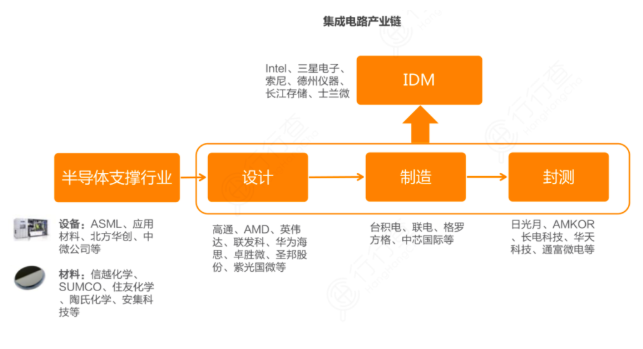

資料來源:SEMI 根據(jù)芯片的制造流程,分為主產(chǎn)業(yè)鏈和支撐產(chǎn)業(yè)鏈。 主產(chǎn)業(yè)鏈分為設計、制造和封測。其中,芯片設計是關鍵,芯片制造最難突破,芯片封測國內(nèi)已經(jīng)發(fā)展到全球先進水平。 支撐產(chǎn)業(yè)鏈包括IP、EDA、材料和設備。

1.芯片設計 - 芯片制造主產(chǎn)業(yè)鏈關鍵環(huán)節(jié)

芯片設計在集成電路產(chǎn)業(yè)鏈的上游頂端,行業(yè)公司具有較大的價值量,行業(yè)整體呈現(xiàn)出“小而美”的特征,是半導體產(chǎn)業(yè)鏈中賺錢的環(huán)節(jié)。整體毛利率都在30%以上,都屬于輕資產(chǎn)模式,固定資產(chǎn)周轉(zhuǎn)率及ROE水平處于相對較高位置。 其包含電路設計、版圖設計和光罩制作。設計方面的主要環(huán)節(jié)是電路設計,需要考慮多方面因素以及涉及多元知識結(jié)構(gòu)。版圖設計和光罩制作可以借助計算機程序。 芯片設計主要由于芯片核心的底層架構(gòu)(知識產(chǎn)權和技術壁壘)被掌握在少數(shù)廠商手中,專利費可能達到設計成本的50%以上。

2.芯片設計流程

芯片設計流程主要可分為前端設計(Front end)與后端設計(Backend),其中前端設計(也稱為邏輯設計)主要涉及芯片的功能設計,后端設計(也稱為物理設計)主要涉及工藝有關的設計,使其成為具備制造意義的芯片。

芯片設計和生產(chǎn)流程圖:

細分來看,設計從功能到布線基本分為五個步驟,在設計過程中涉及芯片硬件設計和軟件協(xié)同。 芯片設計流程包含RTL編寫、功能驗證、邏輯綜合、形式驗證、DFT(Design for Testability)、布局布線、Sign Off、版圖驗證等多個流程。

芯片設計運作模式

上世紀80年代,電子行業(yè)出現(xiàn)了幾種新的分工模式,包括IDM模式、Fabless模式和Fundary模式。

在臺積電成立以前,半導體行業(yè)只有IDM一種模式。IDM模式的優(yōu)勢在于資源的內(nèi)部整合優(yōu)勢,以及具有較高的利潤率。 IDM(IntegratedDeviceManufacture)模式,即由一個廠商獨立完成芯片設計、制造和封裝三大環(huán)節(jié),英特爾、三星和德州儀器是全球[敏感詞]代表性的IDM企業(yè)。

Fabless即無晶圓制造的設計公司,是指專注于芯片設計業(yè)務,只負責芯片的電路設計與銷售,將生產(chǎn)、測試、封裝等環(huán)節(jié)外包的設計企業(yè),代表企業(yè)有高通、博通、英偉達、AMD等。 Foundry即晶圓代工廠,指只負責制造、封測的一個或多個環(huán)節(jié),不負責芯片設計,可以同時為多家設計公司提供服務的企業(yè),代表企業(yè)有臺積電、中芯國際、格羅方德等。 設計與制造的分工逐漸盛行,自身沒有工廠的Fabless設計公司和專門提供半導體生產(chǎn)服務的代工企業(yè)分工合作的生產(chǎn)方式慢慢地發(fā)展了起來。 這種分工的好處是使得設計公司可以避免大規(guī)模的工廠投資,將更多精力聚焦在芯片設計方面,而代工企業(yè)憑借規(guī)模優(yōu)勢,在生產(chǎn)方面降低成本。 日本的半導體企業(yè)則沒有采用這種設計和制造分工的方式,仍然堅持垂直一體化的生產(chǎn)方式。這樣做的結(jié)果是當銷售額減少的時候,由于前期的巨額投資,折舊費用依然龐大,導致企業(yè)利潤承壓,對后續(xù)的生產(chǎn)經(jīng)營造成影響。

3.芯片設計競爭格局

IC設計行業(yè)中少數(shù)巨頭企業(yè)占據(jù)了主導地位,其中美國IC設計行業(yè)處于領先地位。 根據(jù)分析機構(gòu)ICinsights發(fā)布全球前15大半導體公司在2021年[敏感詞]季度的表現(xiàn)狀況顯示,前15大半導體企業(yè)中,營收增長[敏感詞]的四位AMD(93%)、聯(lián)發(fā)科(90%)、高通(55%)、英偉達(51%)都是無晶圓IC設計廠商,[敏感詞]季度營收年增長都超過了50%。 國內(nèi)半導體產(chǎn)業(yè)鏈上游芯片設計環(huán)節(jié)公司主要涉及的領域包括存儲芯片、射頻芯片、圖像傳感器芯片、生物識別芯片、模擬器件芯片、WiFi芯片等,以及功率芯片、電源控制芯片、功能控制芯片等多個領域。 國內(nèi)芯片設計總體來說體量尚小,芯片設計企業(yè)與全球主要對標企業(yè)的營收差距較大,大部分企業(yè)不到對標企業(yè)營收規(guī)模5%。相比之下,國外細分領域的芯片設計龍頭公司收入基本都在上百億美金的水平。 相關企業(yè)主要有華為的海思半導體、紫光展銳、北京豪威、中興微電子、華大半導體、匯頂科技、格科微、卓勝微、瑞芯微和兆易創(chuàng)新等。 通過產(chǎn)業(yè)鏈上下游配合,國內(nèi)芯片設計領域的細分龍頭已經(jīng)開始逐漸能夠滿足國內(nèi)客戶的部分替代性供應,這將給這些細分龍頭帶來較好的成長機遇和較大的市場空間。

二、半導體晶圓代工

自2020年下半年以來,晶圓代工產(chǎn)能持續(xù)緊張,在驅(qū)動IC和功率器件等需求刺激下,主要晶圓代工產(chǎn)能利用率均超過95%,維持較高位置。

一方面是因為行業(yè)一直處于供不應求的狀態(tài),而且已經(jīng)持續(xù)了約一年時間。另一方面,華為禁令效應也在客觀上起到了促進作用。 近期,全球幾大晶圓代工廠將今年二季度代工價較上一季度再次上調(diào)10-20%,整體漲幅與[敏感詞]季度相似。但從個別合同來看,部分代工價漲幅高達50%。 即便是所有晶圓代工廠的產(chǎn)線都處于滿載狀態(tài),也加大了付運晶圓的數(shù)量,當下的產(chǎn)能緊缺情況依舊難以緩解,而其中8英寸晶圓代工廠產(chǎn)能最為緊張。

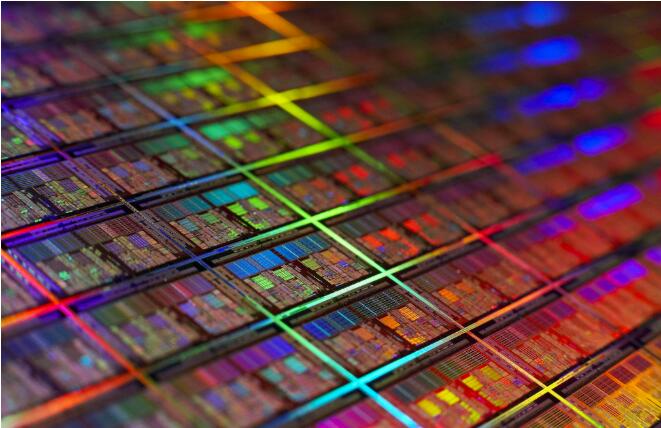

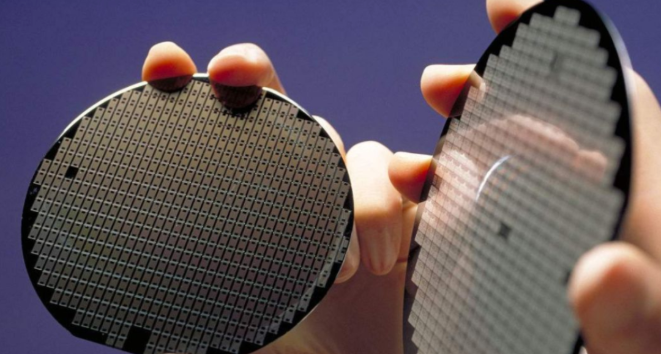

晶圓制造是半導體產(chǎn)業(yè)最關鍵、市場份額[敏感詞]的核心環(huán)節(jié)。

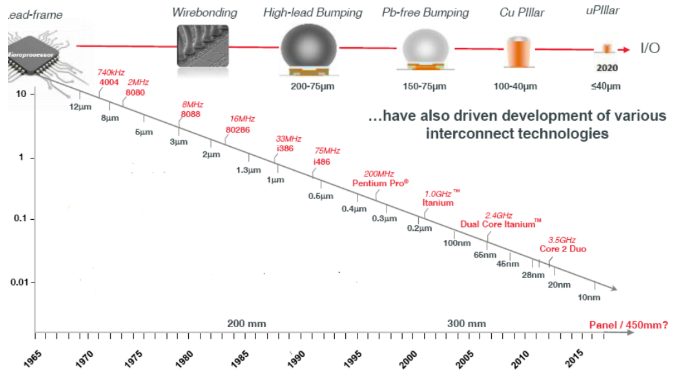

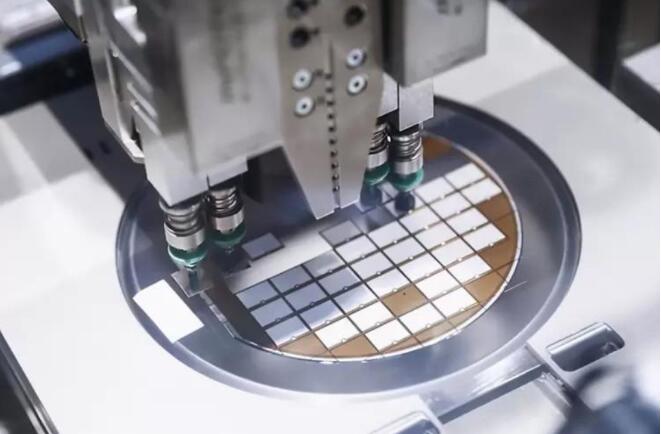

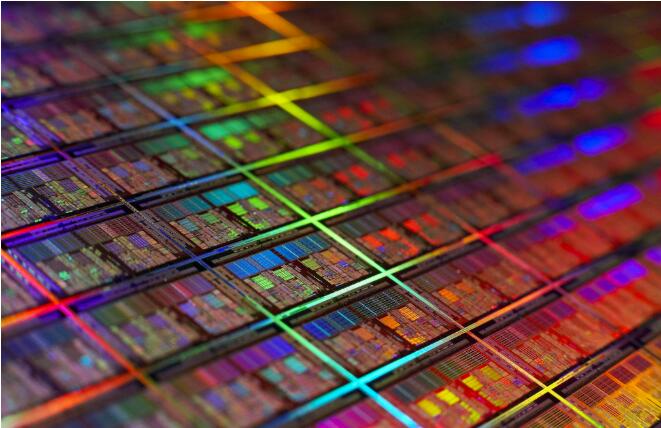

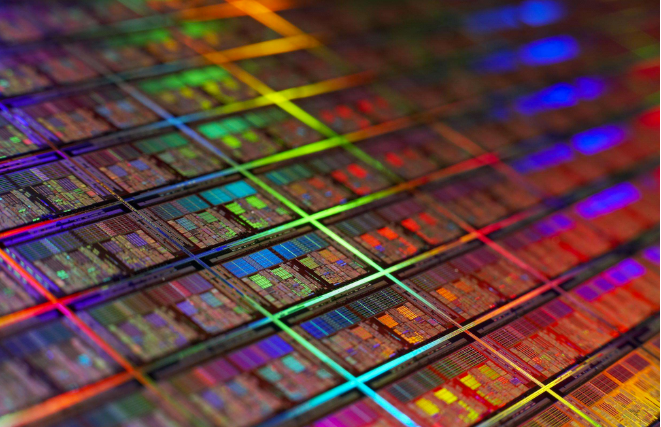

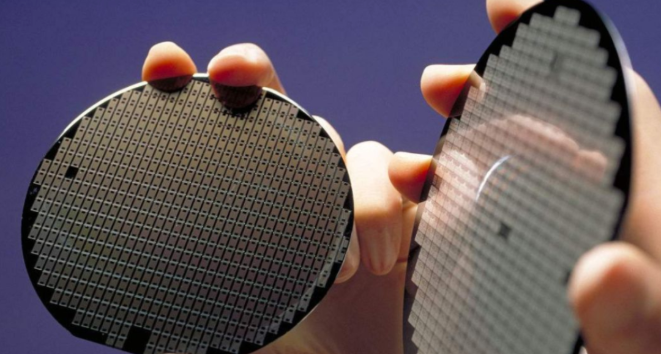

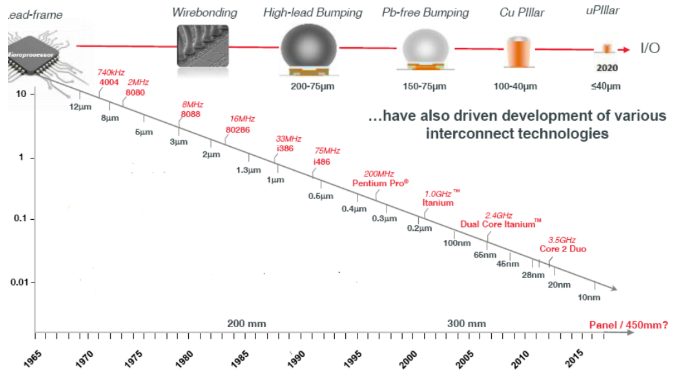

主要以晶圓為原材料,將光掩模上的電路圖形信息大批量復制到晶圓上,并在晶圓上大批量形成特定集成電路結(jié)構(gòu)的過程,其技術含量高、工藝復雜,在芯片生產(chǎn)過程中處于至關重要的地位。 20世紀60年代中后期,隨著產(chǎn)業(yè)規(guī)模的擴大和工業(yè)技術的提升,專業(yè)化分工的優(yōu)勢逐步顯現(xiàn),于是集成電路制造設備業(yè)、材料業(yè)逐漸從IDM分離,作為輔助支撐行業(yè)發(fā)展起來。 20世紀80年代,隨著制造工藝水平的提高,集成電路的產(chǎn)線建設、工藝研發(fā)及人才和資本需求不斷增加,多數(shù)IDM不愿或無力承擔巨額投入所帶來的風險,于是只專注于集成電路芯片制造的企業(yè)興起。 隨著先進光刻技術、3D封裝技術等不斷涌現(xiàn),各種先進工藝不斷改進和完善,集成電路已由本世紀初的0.35微米的CMOS工藝發(fā)展至納米級FinFET工藝,同時,作為集成電路的襯底,晶圓的直徑已經(jīng)由最初的6英寸、8英寸增長到現(xiàn)在的12英寸。 8英寸晶圓主要用于成熟制程及特種制程,主要用于需要特征技術或差異化技術的產(chǎn)品,包括功率芯片、圖像傳感器芯片、指紋識別芯片、MCU、無線通信芯片等,涵蓋消費電子、通信、計算、工業(yè)、汽車等領域。 12英寸晶圓則主要用于制造CPU、邏輯IC和存儲器等高性能芯片,在PC、平板電腦和移動電話等領域應用較多。

1.晶圓代工市場高速增長

集成電路產(chǎn)業(yè)鏈的專業(yè)化分工趨勢使得純晶圓代工市場規(guī)模逐年擴大,全球晶圓制造市場快速增長。 據(jù)公開數(shù)據(jù)顯示,2021一季度全球前十大晶圓代工廠營收約228.9億美元,同比增速20.7%。 根據(jù)Trendforce的預測,在芯片市場景氣周期的背景下,2021年全球芯片代工產(chǎn)業(yè)市場規(guī)模有望達到945億美金,同比增長11%。

2.晶圓代工市場格局:一超三強

晶圓代工是典型的寡頭壟斷型行業(yè),技術、人才、資本缺一不可。且代工技術迭代快,馬太效應明顯。 從市場格局來看,2020年全球市場前五的晶圓代工市占率達90%,臺積電以56%的市場占有率處于[敏感詞]領先的地位,三星和聯(lián)電分列第二、第三,大陸廠商中芯國際暫列第五。 在目前臺積電的邏輯技術中,[敏感詞]制程已從7nm交棒給5nm,很快將由3nm繼承。相較于5nm制程,3nm制程速度增快15%,功耗降低30%,邏輯密度增加70%。3nm將持續(xù)采用FinFET結(jié)構(gòu),計劃于2022年下半年在晶圓18廠量產(chǎn),“將成為世界上[敏感詞]的技術”。 2020年臺積電資本開支為186億美金,2021年可達到300億美金,預計3年內(nèi)總投資將達1000億美元。 SEMI的數(shù)據(jù)顯示,2017-2020年間全球投產(chǎn)的半導體晶圓廠為62座,其中有26座設于中國大陸,占全球總數(shù)的42%。并預計從2020年到2024年至少新增38個12英寸晶圓廠。

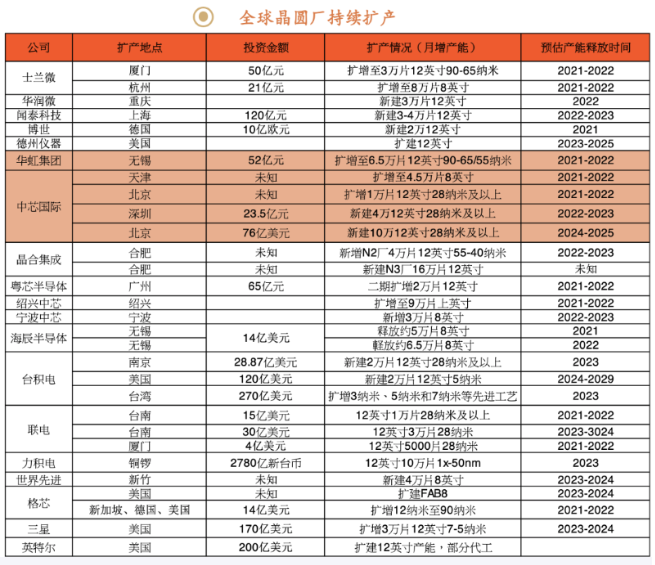

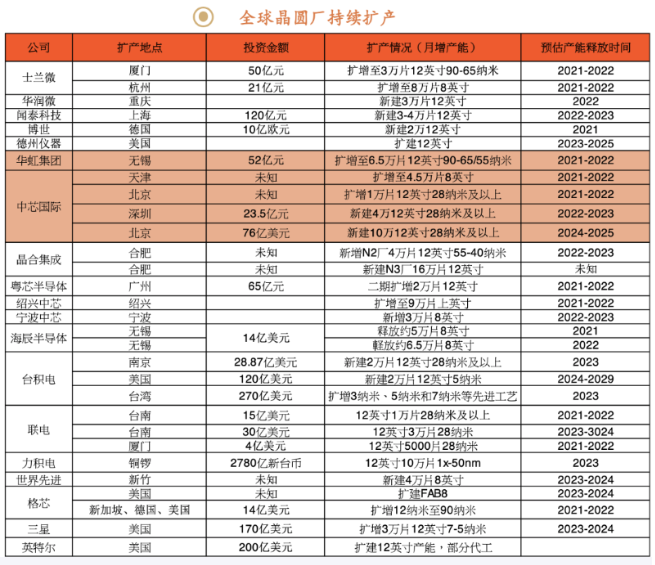

全球晶圓廠持續(xù)擴產(chǎn):

資料來源:平安證券 國內(nèi)12英寸晶圓制造廠產(chǎn)品主要包括兩大方向,一方面為主攻先進制程代工和特色工藝的晶圓廠,包括中芯國際、華虹、粵芯等;另一方向主要是以存儲晶圓制造為主攻方向的晶圓廠,包括長江存儲、合肥長鑫、福建晉華、武漢新芯等。 中芯國際擁有3座8英寸晶圓廠和5座12英寸晶圓廠(含合資控股),遍布北京、天津、上海等地。 華虹集團擁有3座8英寸晶圓廠和3座12英寸晶圓廠,8英寸晶圓廠月產(chǎn)能約18萬片,12英寸晶圓月產(chǎn)能約4萬片,位于上海和無錫。 同時華潤微電子、上海先進(積塔半導體)、士蘭微等公司擁有8英寸晶圓廠,武漢新芯和粵芯半導體等公司只有12英寸晶圓廠。 領先廠商通過提前量產(chǎn)獲取訂單,分攤工廠折舊,進而繼續(xù)研發(fā)下一代工藝,使得后進廠商在先進制程工藝上的投資低于預期回報而放棄競爭,以此擴大市場份額、形成壁壘。

3.全球晶圓廠巨頭積極布局先進制程

目前領先工藝(5nm+7nm)占據(jù)25%左右的市場份額,主要用于CPU、GPU等超大規(guī)模邏輯集成電路的制造。3nm技術有望在2022年前后進入市場。 全球前十大晶圓代工廠商均在積極布局先進制程。 當前5nm及更先進制程僅有臺積電和三星兩個頭部玩家,格羅方德和聯(lián)華電子因市場競爭激烈、資本開支過大已退出14/12nm以下制程開發(fā),專注于現(xiàn)有成熟制程,英特爾位于10nm+制程(與臺積電7nm性能接近),更低制程由于投入過大進度也趨緩。 中芯國際因此在先進制程方面競爭對手減少,資本開支方面從2017年開始也超越了聯(lián)電,中芯國際正加速追趕頭部玩家。 為建設5nm產(chǎn)線,2020年臺積電計劃全年資本性支出高達184億美元。先進制程不僅需要巨額的建設成本,而且也提高了設計企業(yè)的門檻,根據(jù)IBS的預測,3nm設計成本將會高達5-15億美元。 各公司未來技術節(jié)點的預測:

國外瓦納森協(xié)議以及對于華為的制裁體現(xiàn)了在國內(nèi)形成自主可控的半導體產(chǎn)業(yè)鏈的重要性,半導體制造是產(chǎn)業(yè)鏈中最關鍵的一環(huán),未來芯片代工領域馬太效應會愈加明顯。隨著臺積電等晶圓廠龍頭開啟新一輪擴產(chǎn)周期、技術升級、晶圓產(chǎn)能向大陸轉(zhuǎn)移以及國內(nèi)政策的大力支持,產(chǎn)業(yè)鏈有望迎來新一輪景氣周期。

三、半導體封測

封測行業(yè)位于集成電路產(chǎn)業(yè)鏈末端,是勞動密集型行業(yè)。作為我國半導體領域優(yōu)勢最為突出的子行業(yè),在當前國產(chǎn)半導體產(chǎn)業(yè)鏈中,國產(chǎn)化程度[敏感詞]、行業(yè)發(fā)展最為成熟。

相對半導體設計、制造領域來說,技術壁壘、對人才的要求相對較低,是國內(nèi)半導體產(chǎn)業(yè)鏈與國外差距最小環(huán)節(jié)。

目前國內(nèi)封測市場在全球占比達 70%,行業(yè)的規(guī)模優(yōu)勢明顯,更多是通過資源整合和規(guī)模擴張來推動市占率的提升。 隨著上游的芯片設計公司選擇將訂單回流到國內(nèi),大批新建晶圓廠產(chǎn)能的釋放以及國內(nèi)主流代工廠產(chǎn)能利用率的提升,晶圓廠的產(chǎn)能擴張也勢必蔓延至中下游封裝廠商,將帶來更多的半導體封測新增需求。

▌封裝測試產(chǎn)業(yè)鏈

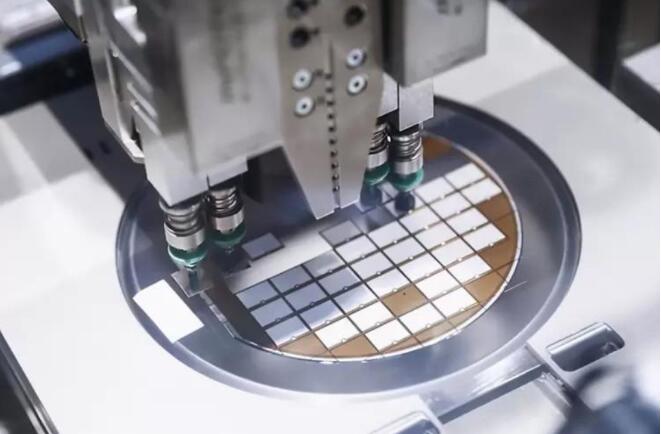

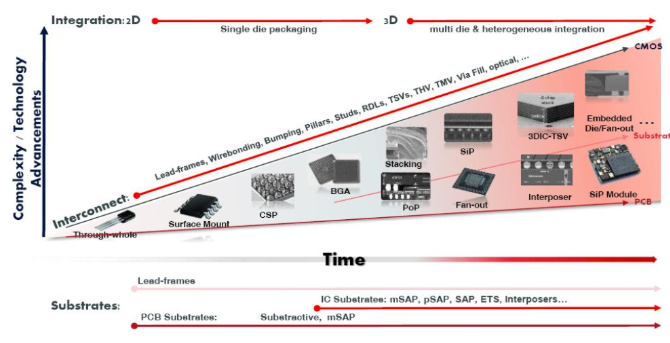

封裝測試位于半導體產(chǎn)業(yè)鏈的中下游,包括封裝和測試兩個環(huán)節(jié)。 根據(jù)Gartner測算,封裝和測試在整個封測流程中的市場份額占比約為80%~85%和15%~20%。 封裝是對制造完成的晶圓進行劃片、貼片、鍵合、電鍍等一系列工藝,以保護晶圓上的芯片免受物理、化學等環(huán)境因素造成的損傷,增強芯片的散熱性能,以及將芯片的I/O端口引出的半導體產(chǎn)業(yè)環(huán)節(jié)。

封裝本質(zhì)上是集成電路產(chǎn)業(yè)鏈中賺錢最難的行業(yè),需要通過不斷加大投資來賺取每一塊錢上的邊際增量,技術門檻低,規(guī)模效應使得龍頭增速快于小企業(yè)。 當前封裝仍然是一個處于不斷增長中的增量市場,先進封裝是增量主要來源。

在后摩爾定律時代,芯片制程的特征尺寸逐漸接近物理極限,以SiP、3D堆疊等為代表的先進封裝技術成為延續(xù)摩爾定律的途徑之一,由此帶動封裝在電子系統(tǒng)內(nèi)的功能定位逐步升級。 測試是保障成品質(zhì)量穩(wěn)定、控制系統(tǒng)損失的關鍵工藝。

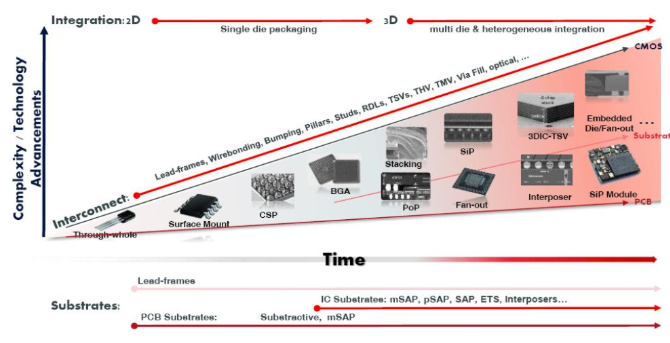

測試主要是對芯片、電路等半導體產(chǎn)品的功能和性能進行驗證的步驟,其目的在于將有結(jié)構(gòu)缺陷以及功能、性能不符合要求的半導體產(chǎn)品篩選出來,以確保交付產(chǎn)品的正常應用。 集成電路封裝技術的演進主要為了符合終端系統(tǒng)產(chǎn)品的需求,為配合系統(tǒng)產(chǎn)品多任務、小體積的發(fā)展趨勢,集成電路封裝技術的演進方向即為高密度、高腳位、薄型化、小型化。 封裝技術演進圖:

技術上的局限本質(zhì)上決定了封測企業(yè)的R&D不高同時,封測企業(yè)技術可以通過IDM授權獲得因此相對來說封測R&D占比不高也會決定進入壁壘不高但國內(nèi)企業(yè)的R&D占比顯著高于海外,tier1還是占據(jù)規(guī)模優(yōu)勢。

▌封測行業(yè)競爭格局解讀

封測企業(yè)率先躋身全球集成電路產(chǎn)業(yè)鏈分工,充分享受全球半導體行業(yè)增長帶來的行業(yè)紅利。 全球集成電路企業(yè)主要分為兩類,一種是涵蓋集成電路設計、制造以及封裝測試為一體的垂直整合型公司(IDM公司),例如三星、英特爾、海力士等獨立專業(yè)化的公司。 另外一種則是將IDM公司進行拆分形成獨立的公司,可以分為IC設計公司、晶圓代工廠及封裝測試廠,全球知名封裝測試廠包括安靠、日月光、長電科技、通富微電等。

全球封測行業(yè)歷年競爭格局變化:

中國封裝業(yè)起步早、發(fā)展快,但目前仍以傳統(tǒng)封裝為主。雖然近年中國本土先進封測四強(長電 、通富 、華天 、晶方 )通過自主研發(fā)和兼并收購,已基本形成先進封裝的產(chǎn)業(yè)化能力。 根據(jù)TrendForce數(shù)據(jù),2020年二季度本土廠商長電/華天/通富分別以13.4%/6.4%/5.7%的市占率位居全球封測市場的第三/第六/第七。 2020年第二季度全球前十大半導體封測廠商:

圖表來源:Gartner, 華泰證券

長電科技具有廣泛的技術積累和產(chǎn)品解決方案,包括有自主知識產(chǎn)權的Fan-outeWLB、WLCSP、Bump、PoP、fcBGA、SiP、PA封裝等領先技術。業(yè)務覆蓋國際、國內(nèi)眾多高端客戶,全球前二十大半導體公司中有85%為公司客戶。 華天科技正在逐漸形成天水,西安,昆山三線發(fā)展的格局。三地定位不同,也沒有重復的客戶,針對不同客戶需求,發(fā)展各自的拳頭產(chǎn)品,形成協(xié)同效應。西安的QFN和BGA產(chǎn)線處于鼎盛時期,而昆山是公司發(fā)展的重點,未來的增速也將是最快的。

華天科技的核心客戶包括FPC、匯頂、展訊、MPS、PI、SEMTECH、ST等。

通富微電已在崇川、南通、合肥、廈門、蘇州、馬來西亞檳城六地擁有包括Bumping、WLCSP、FC、BGA、SiP等先進封裝技術。

根據(jù)公司2020年中報,通富已與國內(nèi)包括中興微電子、聯(lián)發(fā)科、展銳、匯頂科技、卓勝微、兆易創(chuàng)新、博通集成、韋爾科技等半導體知名企業(yè)順利推進新品研發(fā),同時大力拓展日韓及歐洲市場并深耕三星、羅姆、三墾、索喜科技、松下、AMS、Nordic、Dialog等企業(yè)。 近幾年的并購經(jīng)歷讓中國封測企業(yè)快速發(fā)展,得到了技術和市場,但由于中美貿(mào)易戰(zhàn)的影響以及可選并購標的減少,中國封測行業(yè)未來的發(fā)展方向?qū)⑹牵鹤灾餮邪l(fā)+國內(nèi)整合。

封測行業(yè)毛利率均值20%,對比代工業(yè),方差波動小,技術的演進無法顯著提升毛利水平。封測業(yè)更多通過規(guī)模和資源的推動市占率提升,技術不是[敏感詞]壁壘,后來者有機會分享蛋糕。

隨著先進節(jié)點走向10nm、7nm、5nm,研發(fā)生產(chǎn)成本持續(xù)走高,良率下降,摩爾定律趨緩,半導體行業(yè)逐漸步入后摩爾時代。目前封測行業(yè)正在經(jīng)歷從傳統(tǒng)封裝(SOT、QFN、BGA等)向先進封裝(FC、FIWLP、FOWLP、TSV等)的轉(zhuǎn)型。 先進封裝技術不僅可以增加功能、提升產(chǎn)品價值,還有效降低成本,成為延續(xù)摩爾定律的關鍵。

作為集成電路產(chǎn)業(yè)鏈不可缺少的一部分,半導體封測得益于對更高集成度的需求,隨著5G應用、AI、IoT等新興領域的驅(qū)動,市場規(guī)模快速擴大,我國封測行業(yè)仍然有望保持高增長。

免責聲明:本文轉(zhuǎn)載自“ittbank”,本文僅代表作者個人觀點,不代表薩科微及行業(yè)觀點,只為轉(zhuǎn)載與分享,支持保護知識產(chǎn)權,轉(zhuǎn)載請注明原出處及作者,如有侵權請聯(lián)系我們刪除。

公司電話:+86-0755-83044319

傳真/FAX:+86-0755-83975897

郵箱:1615456225@qq.com

QQ:3518641314 李經(jīng)理

QQ:202974035 陳經(jīng)理

地址:深圳市龍華新區(qū)民治大道1079號展滔科技大廈C座809室

資料來源:SEMI 根據(jù)芯片的制造流程,分為主產(chǎn)業(yè)鏈和支撐產(chǎn)業(yè)鏈。 主產(chǎn)業(yè)鏈分為設計、制造和封測。其中,芯片設計是關鍵,芯片制造最難突破,芯片封測國內(nèi)已經(jīng)發(fā)展到全球先進水平。 支撐產(chǎn)業(yè)鏈包括IP、EDA、材料和設備。

資料來源:SEMI 根據(jù)芯片的制造流程,分為主產(chǎn)業(yè)鏈和支撐產(chǎn)業(yè)鏈。 主產(chǎn)業(yè)鏈分為設計、制造和封測。其中,芯片設計是關鍵,芯片制造最難突破,芯片封測國內(nèi)已經(jīng)發(fā)展到全球先進水平。 支撐產(chǎn)業(yè)鏈包括IP、EDA、材料和設備。

細分來看,設計從功能到布線基本分為五個步驟,在設計過程中涉及芯片硬件設計和軟件協(xié)同。 芯片設計流程包含RTL編寫、功能驗證、邏輯綜合、形式驗證、DFT(Design for Testability)、布局布線、Sign Off、版圖驗證等多個流程。

細分來看,設計從功能到布線基本分為五個步驟,在設計過程中涉及芯片硬件設計和軟件協(xié)同。 芯片設計流程包含RTL編寫、功能驗證、邏輯綜合、形式驗證、DFT(Design for Testability)、布局布線、Sign Off、版圖驗證等多個流程。

Fabless即無晶圓制造的設計公司,是指專注于芯片設計業(yè)務,只負責芯片的電路設計與銷售,將生產(chǎn)、測試、封裝等環(huán)節(jié)外包的設計企業(yè),代表企業(yè)有高通、博通、英偉達、AMD等。 Foundry即晶圓代工廠,指只負責制造、封測的一個或多個環(huán)節(jié),不負責芯片設計,可以同時為多家設計公司提供服務的企業(yè),代表企業(yè)有臺積電、中芯國際、格羅方德等。 設計與制造的分工逐漸盛行,自身沒有工廠的Fabless設計公司和專門提供半導體生產(chǎn)服務的代工企業(yè)分工合作的生產(chǎn)方式慢慢地發(fā)展了起來。 這種分工的好處是使得設計公司可以避免大規(guī)模的工廠投資,將更多精力聚焦在芯片設計方面,而代工企業(yè)憑借規(guī)模優(yōu)勢,在生產(chǎn)方面降低成本。 日本的半導體企業(yè)則沒有采用這種設計和制造分工的方式,仍然堅持垂直一體化的生產(chǎn)方式。這樣做的結(jié)果是當銷售額減少的時候,由于前期的巨額投資,折舊費用依然龐大,導致企業(yè)利潤承壓,對后續(xù)的生產(chǎn)經(jīng)營造成影響。

Fabless即無晶圓制造的設計公司,是指專注于芯片設計業(yè)務,只負責芯片的電路設計與銷售,將生產(chǎn)、測試、封裝等環(huán)節(jié)外包的設計企業(yè),代表企業(yè)有高通、博通、英偉達、AMD等。 Foundry即晶圓代工廠,指只負責制造、封測的一個或多個環(huán)節(jié),不負責芯片設計,可以同時為多家設計公司提供服務的企業(yè),代表企業(yè)有臺積電、中芯國際、格羅方德等。 設計與制造的分工逐漸盛行,自身沒有工廠的Fabless設計公司和專門提供半導體生產(chǎn)服務的代工企業(yè)分工合作的生產(chǎn)方式慢慢地發(fā)展了起來。 這種分工的好處是使得設計公司可以避免大規(guī)模的工廠投資,將更多精力聚焦在芯片設計方面,而代工企業(yè)憑借規(guī)模優(yōu)勢,在生產(chǎn)方面降低成本。 日本的半導體企業(yè)則沒有采用這種設計和制造分工的方式,仍然堅持垂直一體化的生產(chǎn)方式。這樣做的結(jié)果是當銷售額減少的時候,由于前期的巨額投資,折舊費用依然龐大,導致企業(yè)利潤承壓,對后續(xù)的生產(chǎn)經(jīng)營造成影響。

晶圓制造是半導體產(chǎn)業(yè)最關鍵、市場份額[敏感詞]的核心環(huán)節(jié)。

晶圓制造是半導體產(chǎn)業(yè)最關鍵、市場份額[敏感詞]的核心環(huán)節(jié)。

資料來源:平安證券 國內(nèi)12英寸晶圓制造廠產(chǎn)品主要包括兩大方向,一方面為主攻先進制程代工和特色工藝的晶圓廠,包括中芯國際、華虹、粵芯等;另一方向主要是以存儲晶圓制造為主攻方向的晶圓廠,包括長江存儲、合肥長鑫、福建晉華、武漢新芯等。 中芯國際擁有3座8英寸晶圓廠和5座12英寸晶圓廠(含合資控股),遍布北京、天津、上海等地。 華虹集團擁有3座8英寸晶圓廠和3座12英寸晶圓廠,8英寸晶圓廠月產(chǎn)能約18萬片,12英寸晶圓月產(chǎn)能約4萬片,位于上海和無錫。 同時華潤微電子、上海先進(積塔半導體)、士蘭微等公司擁有8英寸晶圓廠,武漢新芯和粵芯半導體等公司只有12英寸晶圓廠。 領先廠商通過提前量產(chǎn)獲取訂單,分攤工廠折舊,進而繼續(xù)研發(fā)下一代工藝,使得后進廠商在先進制程工藝上的投資低于預期回報而放棄競爭,以此擴大市場份額、形成壁壘。

資料來源:平安證券 國內(nèi)12英寸晶圓制造廠產(chǎn)品主要包括兩大方向,一方面為主攻先進制程代工和特色工藝的晶圓廠,包括中芯國際、華虹、粵芯等;另一方向主要是以存儲晶圓制造為主攻方向的晶圓廠,包括長江存儲、合肥長鑫、福建晉華、武漢新芯等。 中芯國際擁有3座8英寸晶圓廠和5座12英寸晶圓廠(含合資控股),遍布北京、天津、上海等地。 華虹集團擁有3座8英寸晶圓廠和3座12英寸晶圓廠,8英寸晶圓廠月產(chǎn)能約18萬片,12英寸晶圓月產(chǎn)能約4萬片,位于上海和無錫。 同時華潤微電子、上海先進(積塔半導體)、士蘭微等公司擁有8英寸晶圓廠,武漢新芯和粵芯半導體等公司只有12英寸晶圓廠。 領先廠商通過提前量產(chǎn)獲取訂單,分攤工廠折舊,進而繼續(xù)研發(fā)下一代工藝,使得后進廠商在先進制程工藝上的投資低于預期回報而放棄競爭,以此擴大市場份額、形成壁壘。

技術上的局限本質(zhì)上決定了封測企業(yè)的R&D不高同時,封測企業(yè)技術可以通過IDM授權獲得因此相對來說封測R&D占比不高也會決定進入壁壘不高但國內(nèi)企業(yè)的R&D占比顯著高于海外,tier1還是占據(jù)規(guī)模優(yōu)勢。

技術上的局限本質(zhì)上決定了封測企業(yè)的R&D不高同時,封測企業(yè)技術可以通過IDM授權獲得因此相對來說封測R&D占比不高也會決定進入壁壘不高但國內(nèi)企業(yè)的R&D占比顯著高于海外,tier1還是占據(jù)規(guī)模優(yōu)勢。

封測行業(yè)毛利率均值20%,對比代工業(yè),方差波動小,技術的演進無法顯著提升毛利水平。封測業(yè)更多通過規(guī)模和資源的推動市占率提升,技術不是[敏感詞]壁壘,后來者有機會分享蛋糕。

封測行業(yè)毛利率均值20%,對比代工業(yè),方差波動小,技術的演進無法顯著提升毛利水平。封測業(yè)更多通過規(guī)模和資源的推動市占率提升,技術不是[敏感詞]壁壘,后來者有機會分享蛋糕。