為了深入了解電子元器件“歷史級缺貨”對企業的影響,電子發燒友的分析師和編輯先后走訪多家珠三角的企業和專家,作了一系列的報道。為了進一步全面深入地了解缺貨的真相,為產業的決策者們提供真實可靠的行業數據,<電子發燒友網>通過線上調研的方式,面向電子供應鏈上下游開展了“2021年電子元器件缺貨調查”。歷經十天、百萬級專業用戶的推廣,我們收集了足夠的用戶數據反饋,并整理了調研的結果。作為一個中立媒體,我們[敏感詞]時間向業界公開此次調研的結果,整理出本次調研的十大發現,以及分析師們對于調研結果分析之后理出的三大對策。

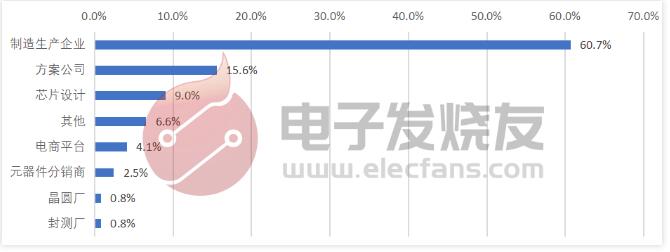

一、制造企業積極參與、調研企業樣本有效

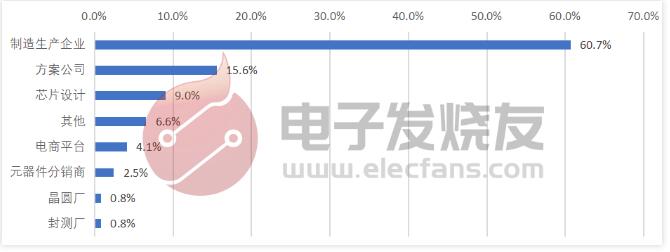

此次調研的樣本中,來自生產制造企業的占比[敏感詞],為60.7%,方案公司占比15.6%。來自芯片設計、分銷代理、電商平臺等也占一定比例。我們認為本次調研的樣本取樣大都是芯片需求企業,以及部分的元器件供應企業(原廠、分銷和電商平臺)。對于結果的真實有效性來說,應該有較為足夠的取樣作用。

表一:參與調研的企業類別,制造生產企業達六成 數據來源:電子發燒友網《2021年電子元器件缺貨調查》

二、研發與管理者比重高,一線直接反饋行業真相

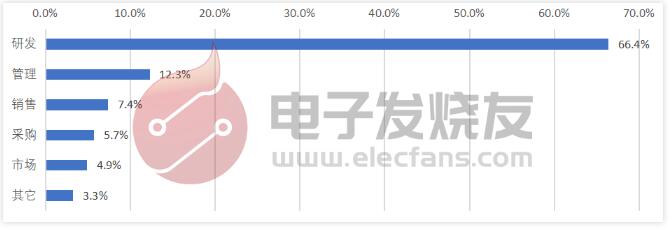

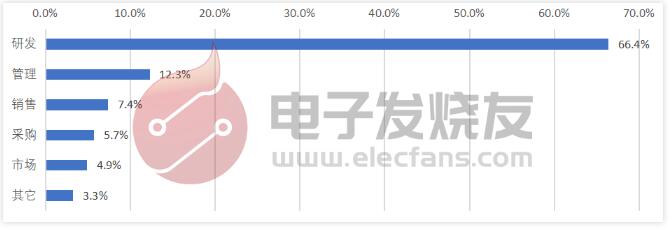

從受訪者的工作崗位來看,研發人員占比達到66.4%,管理崗位占比12.3%,此外還有來自銷售、采購、市場等崗位的受訪者占有一定比例。研發人員和企業管理者是電子發燒友網的最主要用戶群,同時他們也是最為了解缺貨情況的知情者。

表二:參與調研六成多為研發崗位,超過一成是管理者。 數據來源:電子發燒友網《2021年電子元器件缺貨情況調查》

通過以上兩個數據可以看到,此次調研得到了終端制造企業、方案設計公司的研發工程師的大力支持與響應,基本能夠反應出當前電子制造業的研發人員對電子元器件缺貨情況的一線、真實的反饋。

三、受訪企業布及各行各業、缺貨涉及各行各業

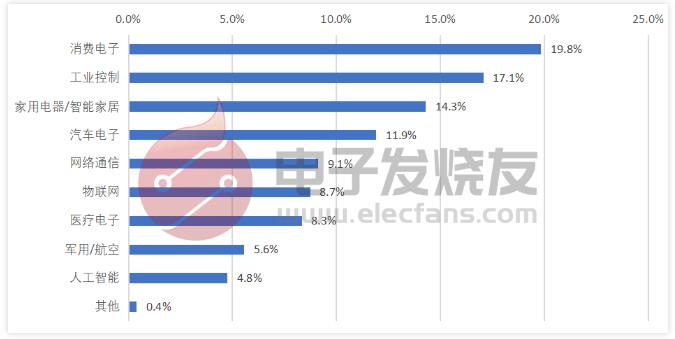

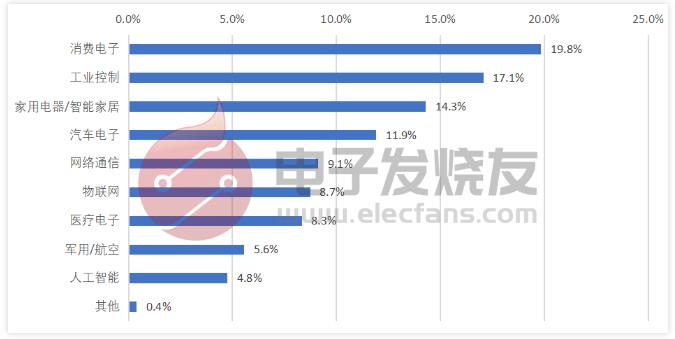

從受訪者所屬的行業來看,分布較為均勻,主要有消費電子占19.8%,工業控制占17.1%,家用電器/智能家居占14.3%,汽車電子占11.9%,網絡通信占9.1%,物聯網占8.7%,醫療電子占8.3%。這既說明,此次元器件缺貨現狀得到來自各應用行業的普遍關注,也反映出缺貨問題覆蓋的行業較為廣泛。

表三:受訪企業遍及電子行業的全產業 數據來源:電子發燒友網《2021年電子元器件缺貨情況調查》

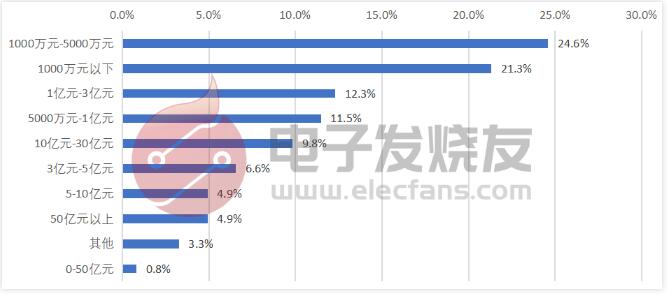

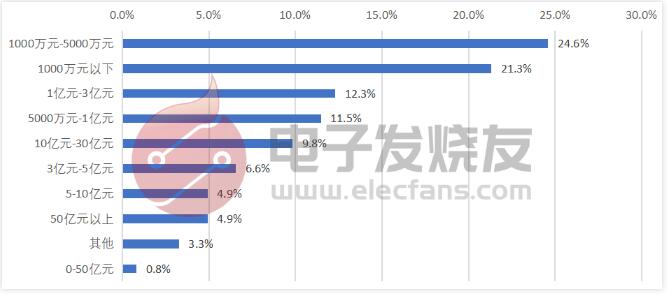

調研顯示,接近50%的企業年營收在5000萬元以下,年營收在5000萬-1億元的企業占比為11.5%,1億元-3億元的企業占比12.3%。這說明中小企業對此次元器件缺貨更為關注,而缺貨對于中小企業帶來的影響也更大。

表四:5000萬以下企業超過四成半,中小企業受“災”情況嚴重

數據來源:電子發燒友網《2021年電子元器件缺貨情況調查》

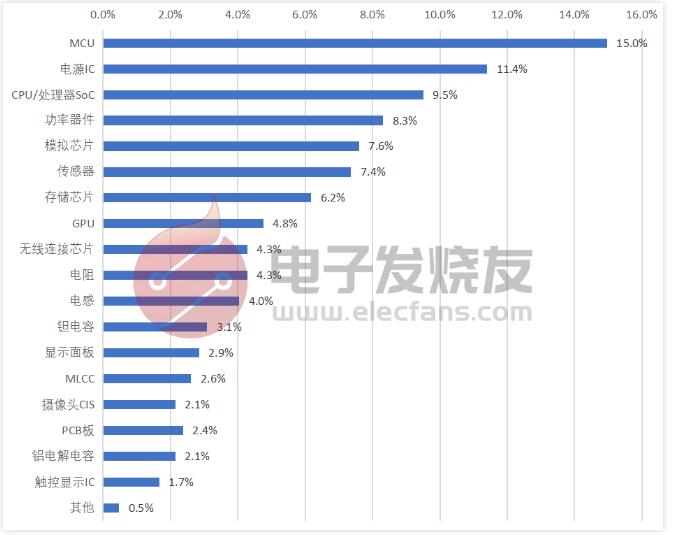

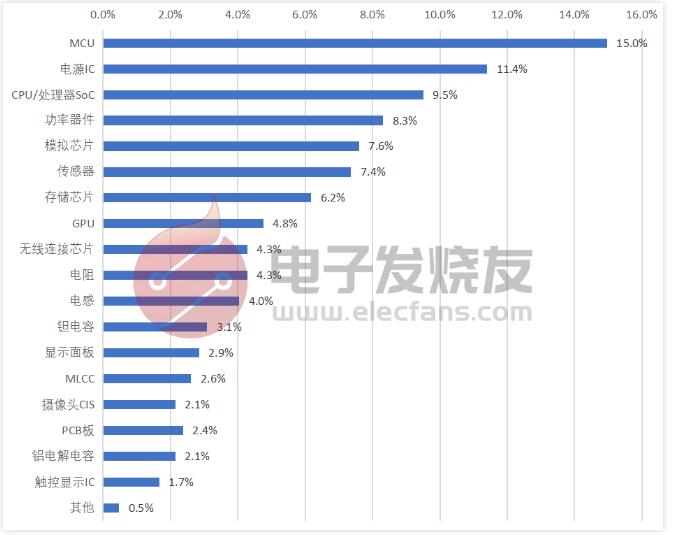

四、MCU、電源IC最為缺貨,往年經常缺貨的被動元件此次影響不大

在針對目前缺貨元器件的種類的調研中,結果顯示前五大最為缺貨的元器件依次為MCU、電源IC、CPU/處理器SoC、功率器件、模擬芯片。此外,傳感器、存儲芯片、GPU、無線連接芯片等也占有一定比例。

而在前兩年的缺貨潮中比較缺的例如MLCC、PCB等,在今年并沒有表現出特別突出的缺貨狀況。

表五:MCU、電源和SOC最為缺貨 數據來源:電子發燒友網《2021年電子元器件缺貨情況調查》

五、缺貨從去年即有,但2021年全面爆發

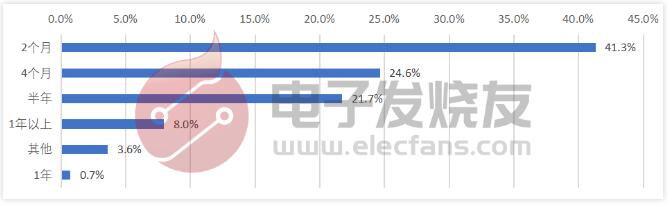

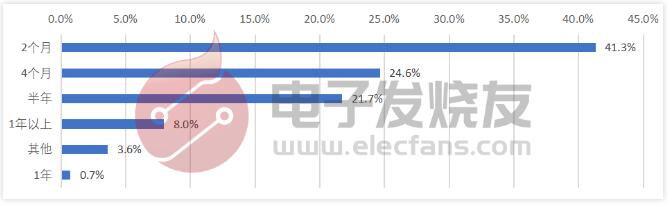

對于目前元器件出現延誤的情況,交期超過2個月的占比達41.3%,超過4個月的占比為24.6%,而交期超過半年的也達到了21.7%的比例,此外還有交期1年以上的占比8%。

一般來說,MCU、電源IC、功率器件等正常交期在8周,顯然,從調研情況來看,目前交期拉長已經成為普遍現象,并且交期超過4個月和半年已經超過45%的比例。可見,整個交期拉長的形勢是非常嚴峻的。

有不少公司反應缺貨已經在半年甚至一年以上,但此次供應鏈反應遲鈍,跟疫情持續相關,肯定也跟近年來去中間化相關。

表六:從統計看2021年近2個月缺貨全面爆發

數據來源:電子發燒友網《2021年電子元器件缺貨情況調查》

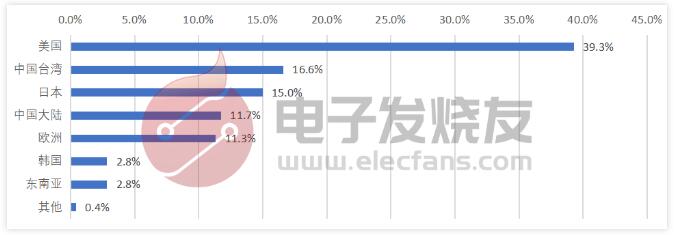

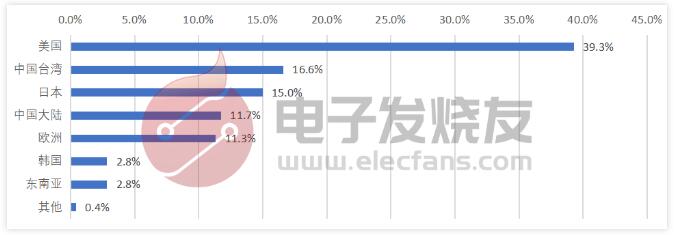

六、美國和中國臺灣地區的原廠缺貨占了超五成的比例,形勢不妙

針對哪些地區的供應鏈造成的影響[敏感詞]的問題,結果顯示,美國為最、中國臺灣次之,接著是日本、中國大陸和歐洲。以上均超過10%。其中,美國的占比達到39.3%,遠高出列于第二的中國臺灣占比的16.6%。而韓國、東南亞的比例相對較小。

表七:美國原廠缺貨最明顯,中美脫鉤影響大

數據來源:電子發燒友網《2021年電子元器件缺貨情況調查》

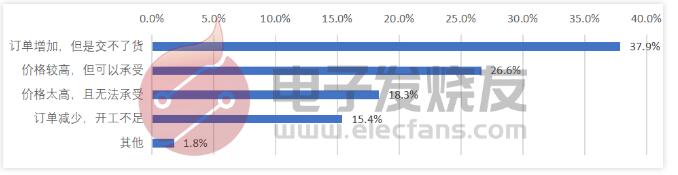

七、訂單持續增加與缺貨同時并存,形勢嚴峻

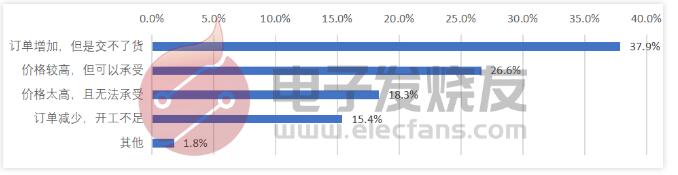

對于電子元器件缺貨造成的損失,最直接的是“訂單增加,但交不了貨”,占比達37.9%,說明許多廠商處于等米下鍋的境地;選擇“價格較高,但可以承受”占比26.6%,表明部分廠商承受著元器件漲價的壓力;“價格太高,且無法承受”的選擇占比達18.3%。值得注意的是,高達15.4%的占比選擇了“訂單減少,開工不足”,也可以看出由于缺芯等因素,部分廠商拿不到更多的訂單。

表八:訂單持續增加無法采購到貨的情況同時并存,加劇了缺貨

數據來源:電子發燒友網《2021年電子元器件缺貨情況調查》

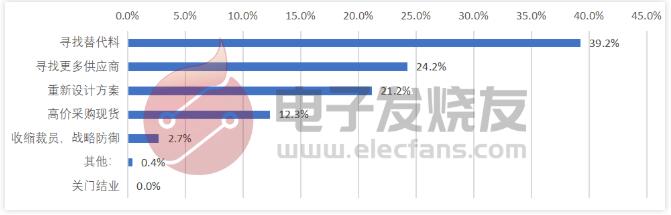

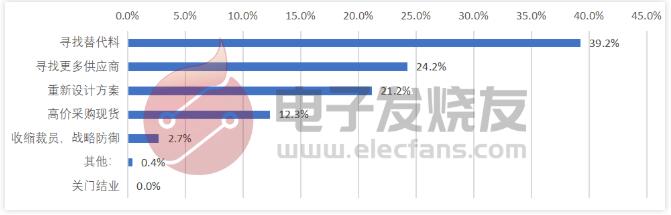

八、尋找替代料、新的供應商是短期首要行動,重新設計方案是中期方案

面對缺貨漲價的形勢,尋找替代料的方式占比達39.2%,其次是尋找更多供應商,占比24.2%,以及重新設計方案達21.2%。這是廠商面臨缺貨的三大對策。另外還有,高價采購現貨作為必要的舉措排名第四。最不濟的恐怕就是收縮裁員、戰略防御,這一選項也有2.7%的占比,從調研來看,目前還沒有因缺貨而關門的企業。

缺貨企業短期尋找替代料和更多的供應商,這對于國產IC都是好的市場機會。市場重新洗牌,不可避免。目前來看,重新設計方案是中期應對策略,還沒有出現裁員關張的企業。隨著缺貨情況延續,我們后面還會繼續關注產業的發展。

表九:企業采取不同的辦法應對,暫時還在掙扎未出現嚴重后果

數據來源:電子發燒友網《2021年電子元器件缺貨情況調查》

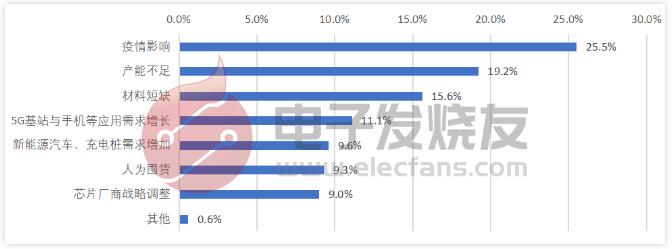

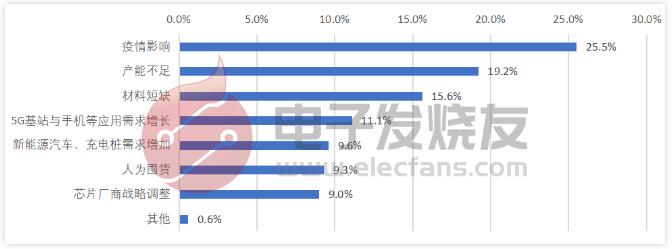

九、缺貨原因前三屬于全球范圍,中國企業很難單獨應對

對于此次缺貨爆發的原因,從調研數據看,[敏感詞]的原因仍然是疫情影響,占比達25.5%;而產能不足、材料短缺等也是非常重要的因素。前三大原因屬于全球性事件,全靠中國一己之力短期不可能解決。

此外就是國內的需求端的爆發,包括有5G、新能源汽車的需求增長也是成因之一。

另外,人為囤貨、芯片廠商戰略調整也在某種程度上加劇了此次缺貨的集中爆發。

表十:前三大原因讓人沮喪,中國一己之力不能解決 數據來源:電子發燒友網《2021年電子元器件缺貨情況調查》

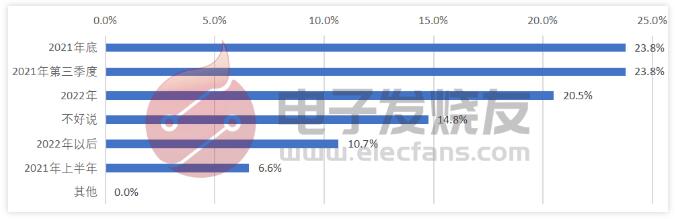

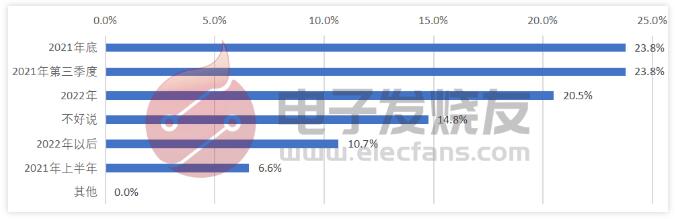

十、缺貨讓人悲觀,2021年上半年不太可能解決。

在問及缺貨形勢何時得到緩解,認為緩解時間節點在2021年上半年的僅占6.6%,行業對于近期解決缺貨危機的看法普遍悲觀。

絕大多數人認為時間點會在2021年第三季度及以后,認為在2021年第三季度到年底的占比超過45%,還有20.5%的受訪者選擇了2022年。

整體的預判來看,2021年上半年仍將持續缺貨的形勢。第三季度開始有所緩解,但形勢明朗恐怕要到2022年。

再次驗證了<電子發燒友網>之前的看法:這是一個歷史級的缺貨,難以很快解決。

表十一:認為短期內能解決缺貨的人不足一成 數據來源:電子發燒友網《2021年電子元器件缺貨情況調查》

調研總結

本次調研,就當前元器件缺貨漲價比較核心的問題,我們看到了市場最真實的聲音。

可以說,在缺貨潮中,最受傷的莫過于中小企業。一般來說,由于半導體原廠供貨更傾向于大客戶,中小企業缺乏穩定的供應鏈支持,尤其在缺貨時期,不僅不容易拿到芯片,還容易受到貿易市場坐地起價的干擾。因此,對于中小企業而言,缺貨的形勢對他們造成的打擊更重,壓力更大。

如何解決?當然這很難。時間匆忙,我們暫時先提出三個建議:

如今最缺的例如MCU、電源IC等芯片,需求大多集中在成熟的設計方案中,基于原有方案儼然拿不到芯片,那么,電子工程師選擇重新設計方案的過程中,建議可以選擇一些品牌較新的芯片,他們可能不是來自主流供應商,但也有一定的實力,并且這類芯片目前并沒有缺貨問題。例如,國外用得最多的MCU是ST\Microchip\Cypress,顯然他們之前的方案最多,需求[敏感詞],缺貨肯定最嚴重。但還有一些較為冷門難推的品牌,筆者采訪時了解到他們之前的MCU作為標準品備貨較多,現在還有庫存在手。如果研發工程師手上新案子不是特別忙,何不考慮一下換個新的MCU做個方案呢?

其次是考慮用國產料。以MCU為例,國內還有幾家新的MCU,有晶圓的合作伙伴,也有自己的配套的周邊器件,整體來說供貨和設計上困難系列較低。一旦開始了合作,供應鏈的安全較國外的更有保證。

三是作為一家長期服務電子設計制造產業的媒體,還是呼吁輿論要冷靜。無論是疫情、材料還是產能,都是非常全球化的問題。短期完全國產化是不實際的,電子產業是科技含量[敏感詞]的產業,一直以來就是全球化的分工合作,中國作為[敏感詞]的應用制造基地,不要指望像生產衣帽鞋子或是農作物一樣,可以在國內解決供應鏈的問題。電子生產制造的供應鏈問題,與外國企業的合作在較長時間內都是主流,隨意鼓吹全面替代的觀點不能解決問題。

免責聲明:本文轉載自“電子發燒友”,支持保護知識產權,轉載請注明原出處及作者,如有侵權請聯系我們刪除。

公司電話:+86-0755-83044319

傳真/FAX:+86-0755-83975897

郵箱:1615456225@qq.com

QQ:3518641314 李經理

QQ:332496225 丘經理

地址:深圳市龍華新區民治大道1079號展滔科技大廈C座809室