服務熱線

0755-83044319

發(fā)布時間:2024-11-12作者來源:薩科微瀏覽:738

臺積電在2024年第三季度的表現(xiàn)相當亮眼,各項指標超出預期,展現(xiàn)了其在全球半導體行業(yè)中的領導地位和前沿技術的優(yōu)勢。以下是對其24Q3業(yè)績的詳細解讀:

一、財務表現(xiàn)

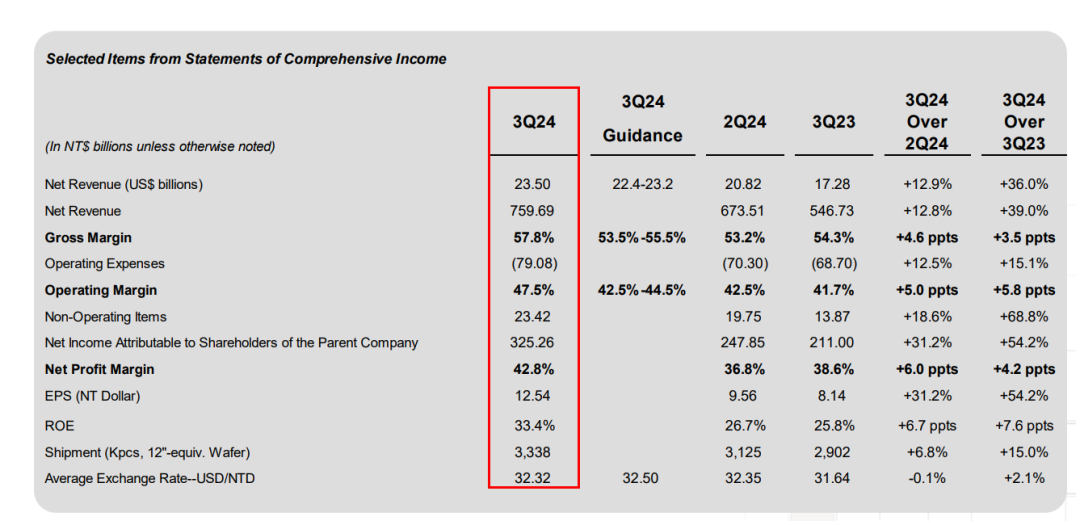

營收:臺積電在Q3實現(xiàn)凈營收7596.9億新臺幣,環(huán)比增長12.8%,同比增長39.0%。若以美元計,營收達235億美元,超出此前指引的上限,顯示出其在3nm及5nm制程上較強的需求推動力。

毛利率:Q3毛利率達57.8%,超過預期的53.5%-55.5%范圍,環(huán)比提升4.6個百分點,同比增長3.5個百分點。毛利率的提升得益于產(chǎn)能利用率的提高及成本控制的成效。

營業(yè)利潤率:營業(yè)利潤率達到47.5%,高于指引上限,并顯著增長5個百分點。該指標的出色表現(xiàn)也反映了臺積電在高效管理成本和提高產(chǎn)能利用率方面的進步。

凈利潤和凈利潤率:歸屬于母公司股東的凈利潤為3252.6億新臺幣,環(huán)比增長31.2%,同比增長54.2%。凈利潤率為42.8%,在成本優(yōu)化和高需求拉動下,環(huán)比增長6個百分點。

二、營收結(jié)構(gòu)分析

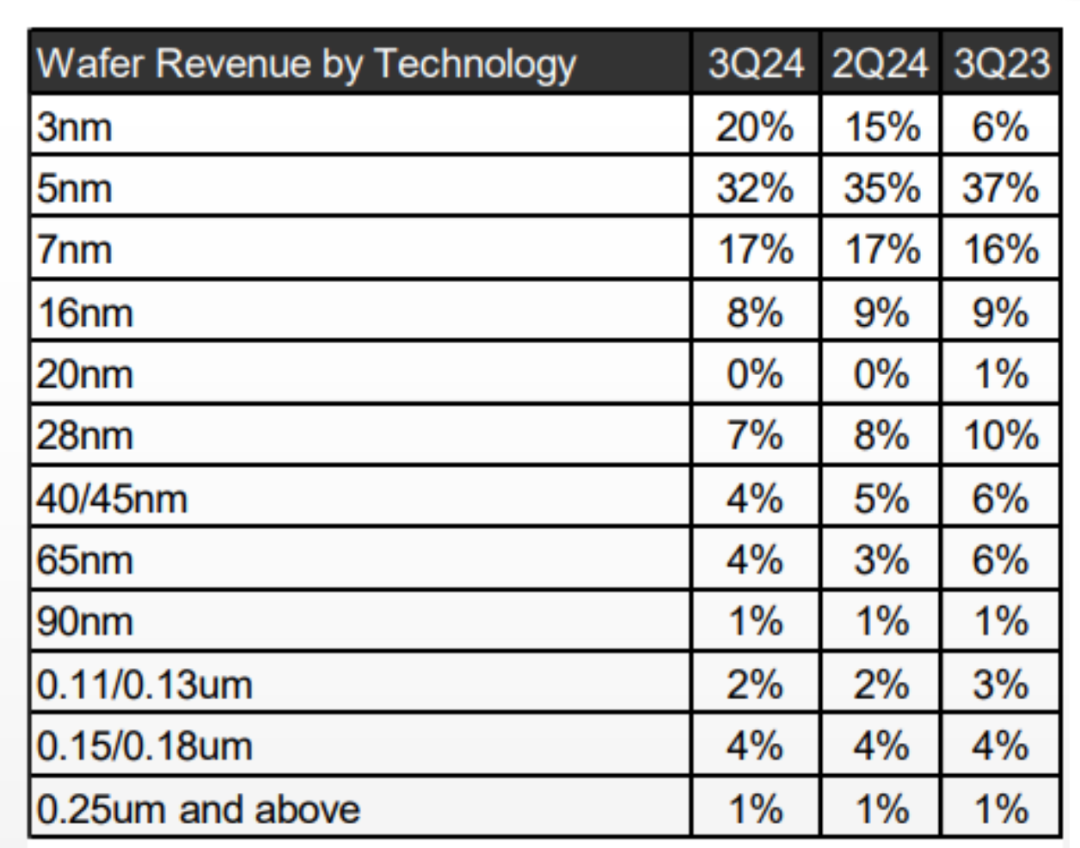

技術節(jié)點貢獻:3nm技術節(jié)點貢獻占比達20%,環(huán)比增長5個百分點,是營收結(jié)構(gòu)中增速最快的部分,顯示出市場對3nm高性能計算芯片的強勁需求。5nm和7nm分別占32%和17%,而16nm以上節(jié)點則逐漸萎縮,占比降至31%。

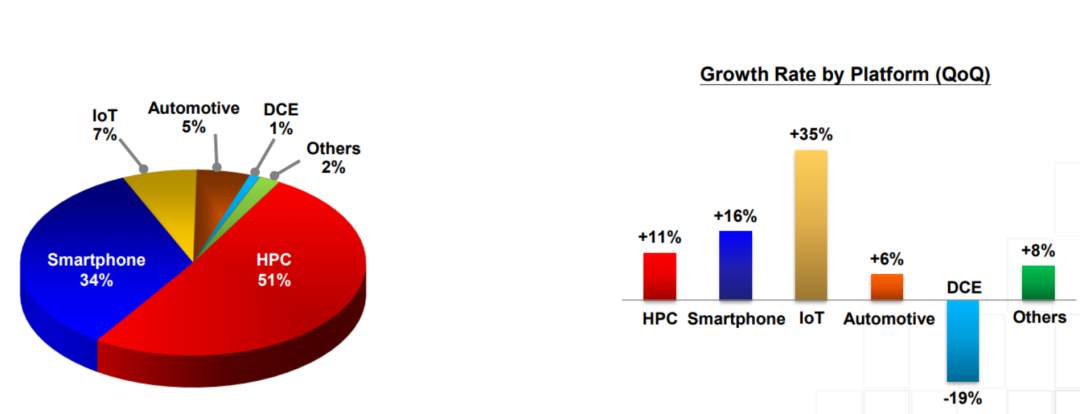

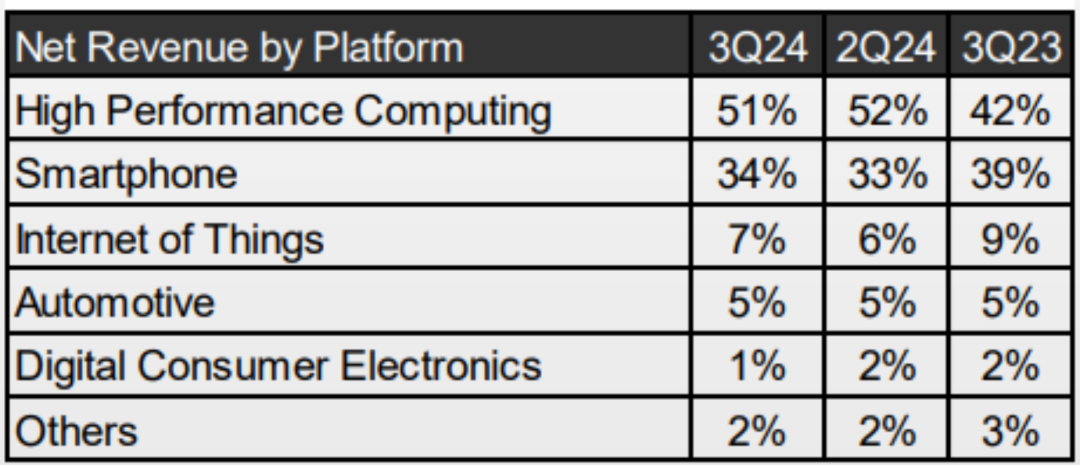

應用領域收入分布:高性能計算(HPC)和手機領域占比[敏感詞],分別為51%和34%。AI相關應用驅(qū)動的HPC需求旺盛,全年增速較高。IoT環(huán)比增長35%,汽車應用保持穩(wěn)定。

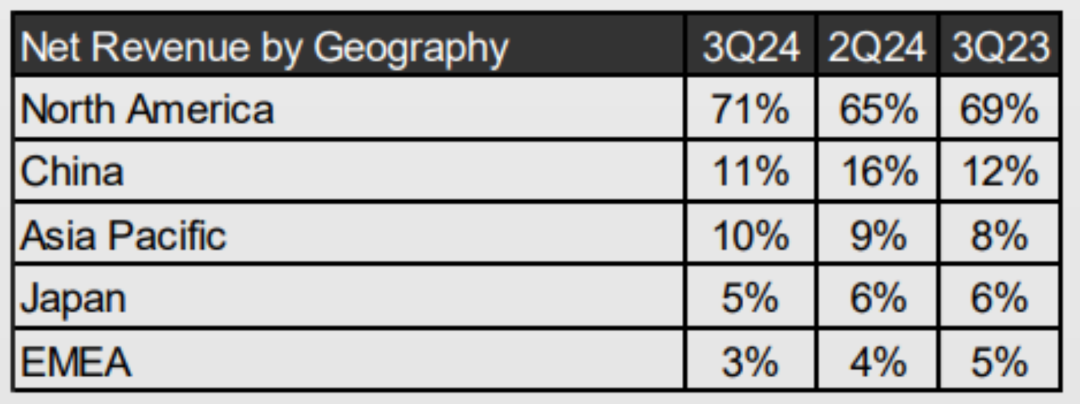

三、區(qū)域市場表現(xiàn)

臺積電的營收主要來自北美,占比71%,環(huán)比提升6個百分點,顯示出北美市場對其領先制程的持續(xù)需求。中國市場環(huán)比減少,但仍占比11%,反映出一定的區(qū)域性調(diào)整。

四、24Q4及全年展望

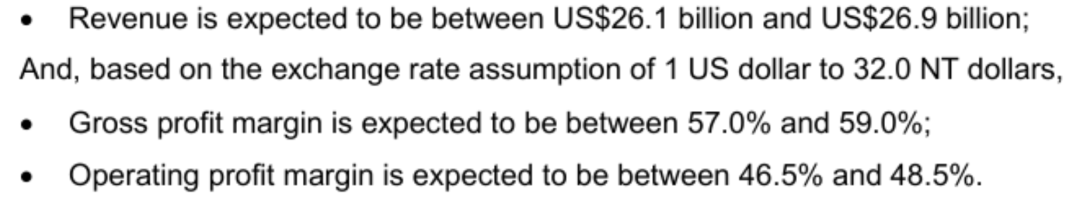

24Q4指引:預計第四季度收入在261-269億美元之間,毛利率在57%-59%范圍。管理層表示,Q4毛利率可能繼續(xù)提升,但會受到N3、N2爬坡成本和電費上漲的影響。

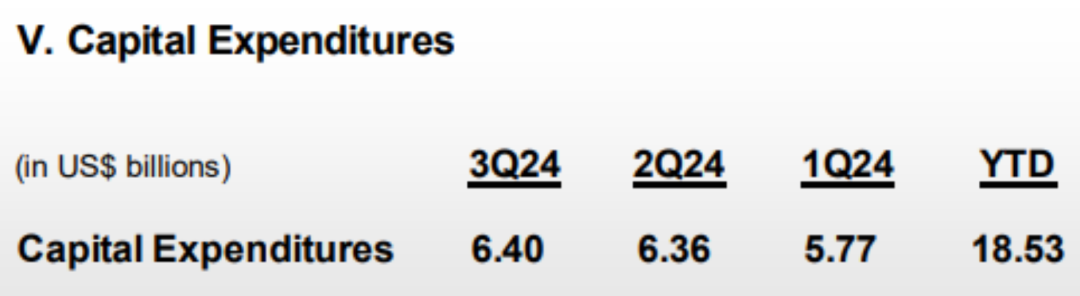

全年展望:臺積電預計全年以美元計收入增長接近30%,反映出AI和高性能計算應用的持續(xù)需求。預計全年資本開支略高于300億美元,其中70%-80%將用于先進制程,10%-20%用于特殊節(jié)點,10%用于先進封裝、測試和光罩制造。

五、全球擴展及資本開支

臺積電正在全球拓展產(chǎn)能,美國亞利桑那州工廠預計2025年初量產(chǎn),日本熊本廠和歐洲工廠也在穩(wěn)步推進。這些海外擴產(chǎn)的長期戰(zhàn)略旨在應對AI、汽車、工業(yè)等領域的需求增長,但會在未來3-5年對毛利率產(chǎn)生2-3個百分點的稀釋效應。

六、管理層對AI和半導體需求的觀點

管理層強調(diào)AI需求真實且強勁,并認為未來AI應用只會繼續(xù)擴大。臺積電定義的AI應用包括GPU、AI加速器和CPU等,并預計服務器AI處理器相關收入在2024年將同比增長3倍,占全年收入的mid-teens百分比。管理層也指出AI應用的初期投資回報顯著,例如每提升1%的生產(chǎn)效率即可帶來約10億美元的收益。

七、代工2.0及長期展望

臺積電提出“代工2.0”的理念,即將封裝、測試、光罩制造等整合到代工業(yè)務中,以擴大其市場份額,但目前市場份額在30%左右,無反壟斷問題。長期來看,管理層對未來5年的增長持樂觀態(tài)度,認為AI和先進制程將進一步推動業(yè)務增長。

總結(jié)。臺積電在2024年第三季度展現(xiàn)了強勁的財務表現(xiàn),主要得益于3nm、5nm制程的高需求及AI和HPC應用的推動。未來幾季度臺積電在AI及先進制程的持續(xù)投資,將為其長期成長奠定基礎,但短期內(nèi)毛利率或受到海外擴產(chǎn)等因素的輕微稀釋。

免責聲明:本文采摘自“老虎說芯”,本文僅代表作者個人觀點,不代表薩科微及行業(yè)觀點,只為轉(zhuǎn)載與分享,支持保護知識產(chǎn)權,轉(zhuǎn)載請注明原出處及作者,如有侵權請聯(lián)系我們刪除。

友情鏈接:站點地圖 薩科微官方微博 立創(chuàng)商城-薩科微專賣 金航標官網(wǎng) 金航標英文站

Copyright ?2015-2024 深圳薩科微半導體有限公司 版權所有 粵ICP備20017602號-1